中信证券称行业回归旺季节奏 电子与AI领域表现亮眼

中信证券发布研报指出,2024年第三季度电子行业回归正常需求下的旺季节奏。消费电子需求恢复正常,汽车工业温和复苏,AI相关领域保持高景气。下游方面,苹果第三季度需求平稳,安卓拉货需求部分后移至第四季度,海外和IoT相关表现出现分化;汽车和工业边际持续温和好转,服务器继续DDR5升级迭代;中游端拉货与下游节奏类似;国产替代角度,下游存储和逻辑扩产持续,各家全年业绩和订单预期不变,但利润端出现分化。表现相对亮眼的细分板块包括果链龙头、IoT芯片龙头、CIS、设备龙头、被动元件龙头、算力相关PCB等。

复盘2024年三季报显示,电子行业总营收约7788.0亿元,同比增长13.2%;归母净利润363.9亿元,同比增长29.2%;毛利率为18.4%,同比下降1.0个百分点。具体来看,苹果第三季度需求平稳,安卓拉货需求部分后移至第四季度,海外和IoT相关表现出现分化;汽车和工业边际持续温和好转,服务器继续DDR5升级迭代;中游拉货与下游节奏类似;国产替代角度,下游存储和逻辑扩产持续,各家全年业绩和订单预期不变,但利润端出现分化。

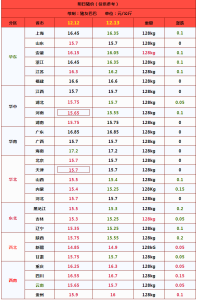

消费电子板块受备货节奏影响,三季度果链和安卓链表现分化,果链普遍符合或超预期;安卓链条整体表现平淡,光学业务相关公司及车载业务拓展顺利的公司业绩亮眼。消费电子行业总营收约3340.0亿元,同比增长13.1%;归母净利润152.1亿元,同比增长3.4%;毛利率为15.2%,同比下降1.5个百分点。从终端需求看,iPhone出货量分别为5010/4520/5600万部,分别同比-9.2%/+1.6%/+4.5%;安卓端出货量分别为2.39/2.40/2.60亿台,分别同比+12.1%/+7.4%/+4.4%。展望2024年四季度,预计苹果端、安卓端全球出货有望达8000万台、2.58亿台,同比-1%/+5%。

半导体板块方面,制造及封测正常复苏,半导体设备/零部件由于客户结构和研发节奏的不同利润表现分化,有新品逻辑的AIoT数字芯片公司业绩亮眼。半导体行业总营收约1241.2亿元,同比增长8.4%;归母净利润85.5亿元,同比增长194.7%;毛利率为25.4%,同比上升0.4个百分点。从各细分环节来看,制造旺季正常温和复苏,稼动率环比提升;封测主流大厂产能利用率达到7~8成甚至以上,厂商收入环比增速大多在个位数到10%左右;半导体设备/零部件收入均保持稳速增长,但利润端有分化;数字芯片有新品逻辑、份额提升的公司表现更优;存储消费类市场需求较弱,汽车、工业等行业市场复苏缓慢,晶圆成本维持高位,部分产品现货市场价格回落,模组厂毛利率环比下滑明显,而利基存储厂商利润端环比保持稳定;模拟消费电子收入占比较高的厂商自2023年下半年开始受益消费电子需求温和复苏趋势,2024年第二、三季度增速有所放缓;功率中低压相关公司报表持续改善,中高压相关厂商业绩仍承压但边际有所改善。

电子零组件板块中,PCB板块中AI相关标的、面板及被动板块中消费相关标的表现相对优秀,其他环节整体弱复苏。元器件、光学光电、其他电子零组件行业总营收分别为551.6/1907.4/747.8亿元,分别同比增长207.6%/-5.2%/ +26.5%;归母净利润分别为49.6/57.3/19.4亿元,分别同比增长115.2% / +29.3% /-49.9%;毛利率分别为22.8%/19.8%/11.7%,同比变化+0.3/+1/-8.2个百分点。PCB第三季度业绩有所分化,虽然净利润整体同比增长,但增速有所下降,其中AI+汽车需求相对强劲;面板LCD领域控产控价逻辑持续兑现,小尺寸OLED供需同比持续改善;被动元器件行业景气度触底反弹;安防需求承压背景下,龙头厂商业绩端仍保持一定韧性;LED国内三季度显示需求阶段性承压,厂商业绩有所回落。

展望2024年四季度,建议投资者聚焦AI创新、内需复苏、国产自立三个方向,并关注产业并购整合时代的来临。重点关注端侧AI、云端AI、安卓/消费电子、视觉物联/数字化、通用元器件、设备/零部件、IC设计、晶圆制造、先进封测等领域。

相关新闻

快递业务旺季战线变长 行业合力保畅通

2024-10-31 00:21:00快递业务旺季战线变长中信证券:国君海通并购意义重大,改写行业格局

2024-09-06 10:17:00中信证券:国君海通并购意义重大家电从业者称今年618价格战太狠了 行业呼唤价值回归

2024年6月19日,星期三,针对网络流传的“火鸡面过氧化值超标”消息,“三养火辣面吧”官方发布声明,澄清所有通过正规渠道销售的三养火鸡面均符合国家标准,强调产品安全可靠

2024-06-19 10:14:07家电从业者称今年618价格战太狠了中信证券:稀土行业或迎拐点 供需格局改善有望提振市场信心

2024-11-05 16:02:00中信证券:稀土行业或迎拐点中信证券称并购重组并非炒作 迎来全新机遇

中信证券研报指出,并购重组在政策鼓励和产业高质量发展的需求下,正迎来全新机遇。并购重组不仅满足了政府、一级市场与二级市场的共同利益,而且是一个可持续的产业趋势,但不会迅速完成

2024-11-04 12:19:00中信证券称并购重组并非炒作中信证券称亏损的不是中信期货 回应做空疑云

2024-09-28 11:16:31中信证券称亏损的不是中信期货