化解村镇银行风险,政治局会议表态了(3)

怎么化解这些风险?从监管角度讲,化解中小银行风险要未雨绸缪,不能等流动性快崩盘了才出手挽救。比如,当银行流动性低于一定水平,监管就必须强力介入,坚决要求主要股东注入流动性或控制主要股东财产;如果碰到有股东挪用银行资产,一定要追查到底;如果银行股权有被抵押,一定要追踪资金去向并努力依法追讨;如果银行股东被列入失信人名单,必须迅速介入调查并谨慎评估对银行经营的影响。

消除监管灰色地带和死角,必须进一步厘清银保监会体系与地方金融监管部门对城商行、农商行、村镇银行的监管边界及职责,谁发牌照谁负责监管,明确责任归属。银保监会则定期对各区域银行风险变化发出风险提示。

总之,越是经营管理水准低、抵御风险能力弱的银行,越需严格监管,严防中小型银行陷入流动性危机。值得注意的是,流动性是中小银行的“生命线”,必须查清中小银行间资金往来结构和规模,防止“火烧连营”。

监管必须前置,要尽快摸清已处高风险行列的中小银行流动性风险状况、底数及流动性危机程度,及早做出应对预案。对划定为高风险的村镇银行,应按“一行一策”落实化解方案。

不久前,央行金融稳定局负责人谈到建设金融稳定保障基金时说,作为重大金融风险处置的后备资金池,这项保障基金对维护金融稳定意义非凡。

俗话说,不怕粮仓有老鼠,就怕老鼠看粮仓。诸多案例证明,一些金融机构之所以出现违法违规经营,背后总有监管人员在作祟。严防监管腐败,是确保金融机构安全运营的关键,也是保护金融消费者权益的基础。

(责任编辑:路子康 CN078)

推荐阅读

著名电影表演艺术家谢芳今天凌晨去世 享年89岁

央视新闻客户端2024-12-19 10:32:48

利用职务便利收集倒卖学生个人信息,3人获刑

法治日报2024-12-18 00:33:09

脑子总卡壳可能是“断崖式衰老” 平时要注意这些

央视新闻2024-12-18 00:25:03

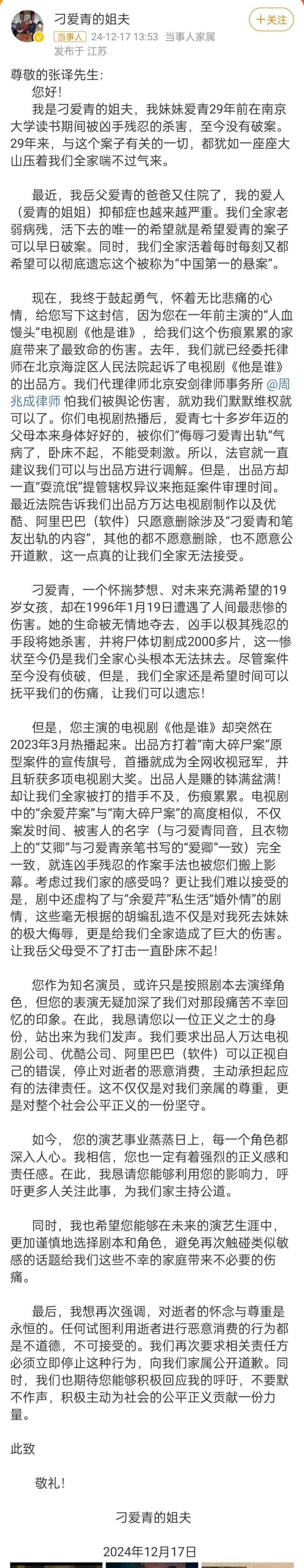

多方回应南大碎尸案逝者家属喊话,出品公司称重视当事人诉求

搜狐网2024-12-19 10:58:47

119国支持、53国反对!表决通过 打击美化纳粹主义决议获通过

环球网2024-12-19 10:51:02

叙利亚重要港口基础设施遭以军袭击 新型炸弹引发全球热议

松林看世界2024-12-19 09:42:34

美国突发校园枪击案 多人死伤 17岁女学生作案

环球时报2024-12-19 10:18:08

伊朗男子街头戳刺女性被判死刑,罪名为“地球腐败”

观察者网2024-12-19 10:27:02

曝第2批禁足名单即将公布!有1-2个意外名字,将影响相关俱乐部备战 名单即将揭晓

直播吧2024-12-19 10:52:49

美国突发校园枪击案 多人死伤!今年已有1300名未成年人死于枪支暴力

今日头条2024-12-19 10:38:29

俄火车相撞事故伤亡人数升至27人 乘客数量超300人

央视新闻2024-12-19 10:56:52

比特币波动加剧,24小时25亿元蒸发 市场情绪复杂多变

凤凰网2024-12-19 10:19:41

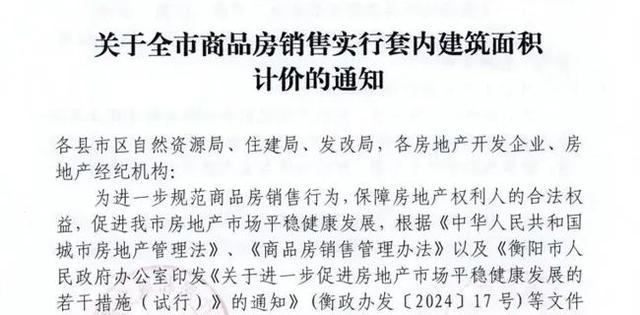

取消公摊坚定购房者信心 提高市场透明度

百家号2024-12-19 10:54:15

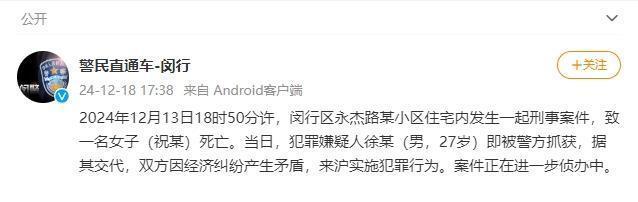

27岁男子因经济纠纷杀害虎牙女主播 案件详情公布

极目新闻2024-12-19 10:50:11

乌克兰军官:逃兵比伤亡士兵总和还多 仅10%逃兵后来返回部队

新华社2024-12-19 10:31:27

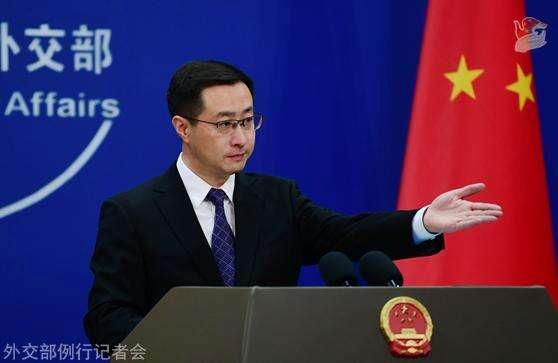

外交部祝贺黑神话悟空 中国文化全球圈粉

中国青年报2024-12-19 10:57:58

为啥你拼命存的资源 最后又不想点开了 数字囤积癖的真相

网易2024-12-19 10:47:36

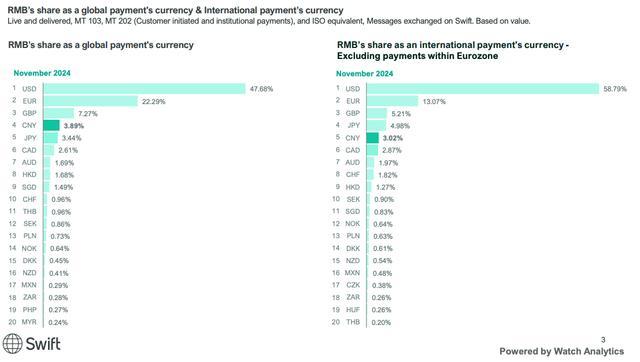

11月人民币位居全球第4大支付货币 活跃度持续提升

界面新闻2024-12-19 09:59:34

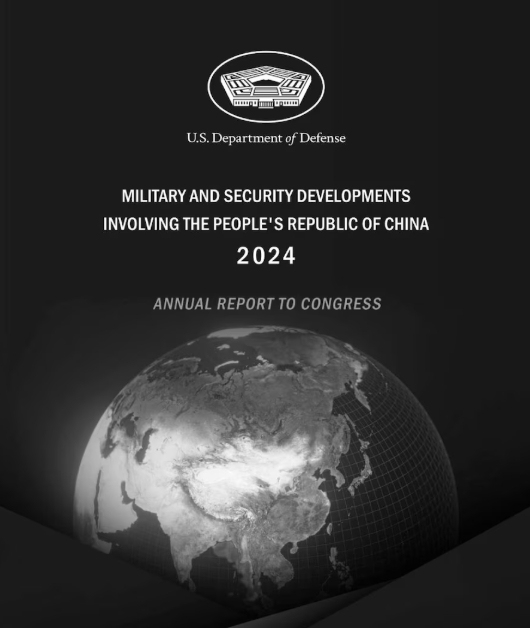

美国国防部再炒作中国扩核:2030年将拥有1000枚核弹 持续夸大威胁论调

观察者网2024-12-19 10:00:04

皇马24岁巨星梦幻2天,连拿5奖,笑开了花!

风过乡足球精华2024-12-19 10:48:10

意杯-罗马4-1桑普晋级八强 多夫比克双响巴尔丹齐远射破门 罗马主场优势明显

球迷屋2024-12-19 10:58:29

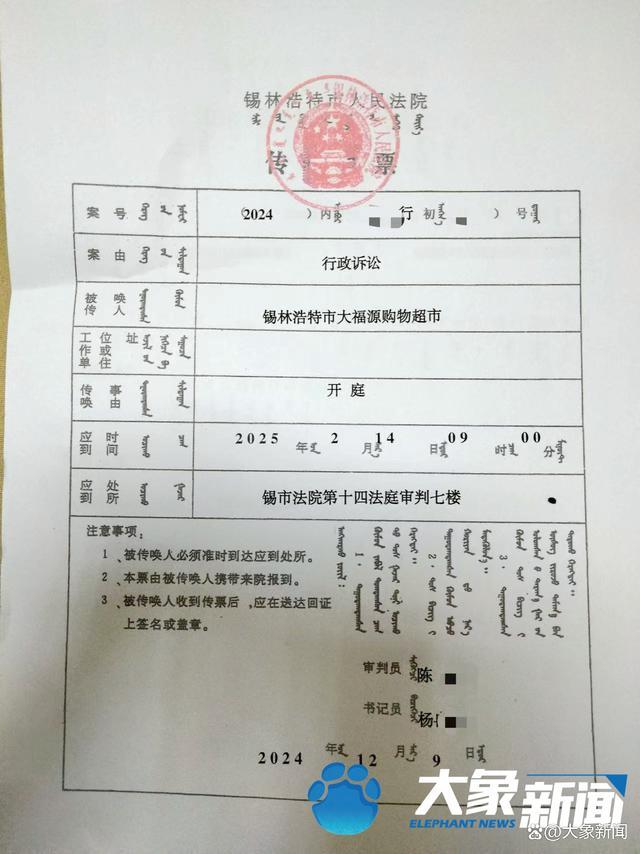

超市4天被盗窃百次!监控曝光,16名员工监守自盗 老板招人有一套 合伙人都参与其中

大象新闻2024-12-19 10:55:00

电影青春之歌林道静扮演者去世 一代银幕女神谢芳辞世

新民晚报2024-12-19 10:51:15

姆巴佩完成“复仇”,安帅成皇马夺冠最多主帅,老佛爷第37冠入账 洲际新冠军加冕

网易2024-12-19 10:52:17

又一位!世界领先的华人癌症科学家孙少聪离开美国前往中国,世界顶尖癌症科学家孙少聪回国!

观察者网2024-12-19 10:29:06

外交部对黑神话悟空获奖表示祝贺 中国风游戏圈粉全球

中国青年报2024-12-19 10:56:48

80辆大货车压桥帮23岁大桥体检 南京二桥完成全封闭体检

新浪财经2024-12-19 10:49:53

美国政府恐面临停摆!特朗普:将斗争到底 反对不合理支出法案

凤凰网财经2024-12-19 10:50:02

长白山地区时隔30年重现东北虎 真假老虎引发关注

百家号2024-12-19 10:49:36

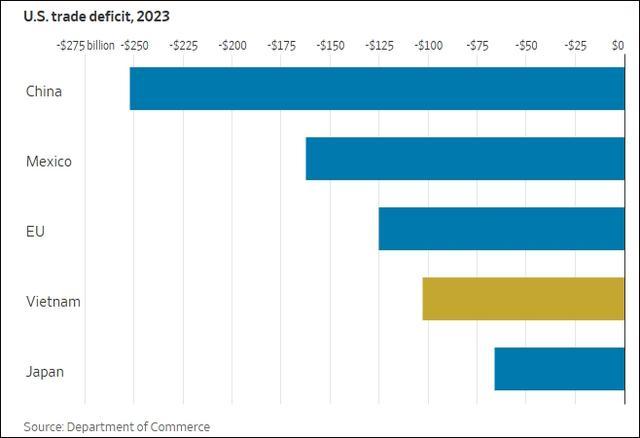

越南“好日子”到头了?“一些在越企业已回迁:说到底,中国的质量要好得多”

观察者网2024-12-19 10:23:44

特朗普称现在人人都想和他交朋友,与第一任期的画风明显不同

今日头条2024-12-19 10:37:09

蚂蚁集团即将借壳上市?蚂蚁回应 无上市计划

界面新闻2024-12-19 10:56:18

林钟勋谈与马龙搭档:这将成为我乒乓球生涯中的美好回忆

2024-12-19 10:58:06

卫星照片显示俄军车辆在叙机场集结 俄驻军去留成焦点

新浪2024-12-19 10:46:12

想拉爆中国?道指却创47年最长连跌 美股市场震荡不安

网易2024-12-19 10:20:36