化解村镇银行风险,政治局会议表态了(2)

村镇银行抵御风险能力普遍较弱,表现之一是资本实力不强。以注册资本为例,根据相关要求,在地(市)设立村镇银行,注册资本不得低于5000万元人民币;在县(市)设立村镇银行,注册资本不得低于300万元人民币;在乡(镇)设立村镇银行,注册资本不得低于100万元人民币。纵观全国1651家村镇银行,注册资本多在3000万元至1亿元之间,最低的汾西县太行村镇银行有限责任公司,注册资本仅600万元。

另一方面,村镇银行资产质量差,贷款损失拨备覆盖率低(注:拨备覆盖率越高,银行抵御风险能力越强)。银保监会统计,截至2021年12月末,商业银行整体不良贷款率为1.73%,其中城商行(1.9%)、农商行(3.63%)不良率较高,且存在较大反复性。

据券商研报《2021年度村镇银行调研报告》显示,2018年、2019年和2020年,村镇银行不良贷款率分别为3.66%、3.7%、4%,逐年递增。

盈利结果集中体现银行的资本实力、负债成本及资产风险管理能力。企业预警通统计,1600多家村镇银行中,公开披露2021年最新数据的仅354家,只有两成多一点;从已披露数据看,盈利的村镇银行305家,净利润超亿元的仅5家,净利润最低的才2.88万元;出现净亏损的村镇银行28家,占比8%。

业绩实在是有点拿不出手。

此外,股权分散、管理混乱等问题,更让一些村镇银行经营雪上加霜。比如,涉案人员常会以关联持股、交叉持股、增资扩股、操控银行高管等手段实控几家村镇银行,并以虚构贷款等方式非法转移资金。

幕后操控(图源:视觉中国)

二

村镇银行资产规模虽在中国银行业资产中占比不高,但其经营安全事关广大农民的切身利益,一旦出现大规模危机,势必对整个银行体系造成冲击,必须高度重视村镇银行等中小型银行的流动性风险。

推荐阅读

剧痛呕吐!医院一周内接诊30多例,都是这病惹的祸

国家应急广播2025-02-05 15:27:08

破100亿!2025年春节档新片总票房再创新高

央视网2025-02-05 14:46:29

春节假期已结束 一组数据看人都去哪儿玩了

央视网2025-02-05 14:44:33

一招治好你的节后综合征 告别疲劳烦躁

光明网2025-02-05 15:47:17

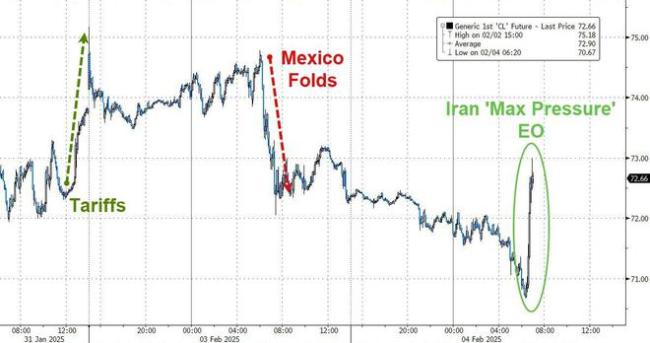

美称有权阻止伊朗向他国出售石油 恢复“最大压力”政策

网易2025-02-05 15:41:07

广东发布流感风险地图 新冷空气将致风险升高

今日头条2025-02-05 15:44:50

特朗普下令设立美国主权基金,但资金从何而来还不明确

网易2025-02-05 13:47:32

美防长将于4月访问巴拿马 背景复杂引发关注

澎湃新闻2025-02-05 13:37:34

中方推出对美反制措施:对部分美国商品加税 迅速回应美方做法

环球网2025-02-05 15:47:43

男子在火车站心脏骤停醒来第一句话要去上班 生命救援彰显医者仁心

光明网2025-02-05 15:33:39

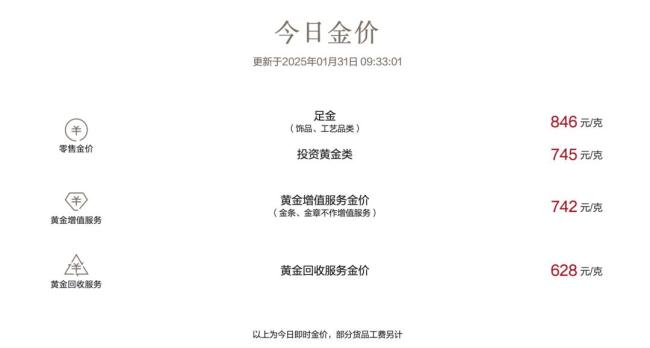

黄金价格屡创新高 全球避险情绪助推

澎湃新闻2025-02-05 13:50:11

美国洛杉矶山火狂烧近一个月 终于完全受控制 历史性灾难告一段落

新浪财经2025-02-05 13:45:40

杜兰特争夺战打响了 多队竞逐加剧硝烟

鬼魅突破上篮2025-02-05 15:31:05

绝不会手软!我国出重手反制打疼美国 五连击令特朗普改口

网易2025-02-05 13:49:52

总票房已经突破90亿元人民币 2025春节档爆发“北京力量” 国产电影强势崛起

青瞳视角2025-02-05 15:50:11

春节档票房创新高 影视股却批量跌停 市场预期提前兑现

新浪财经2025-02-05 15:43:42

玉泽演否认求婚成功 公司澄清误会

韩娱明星趣闻2025-02-05 15:31:35

China Travel持续火爆 春节吸引全球游客

网易2025-02-05 13:47:59

丹麦首相想“折中”:美国可以扩大军事存在,确保地区安全

澎湃新闻2025-02-05 15:16:45

专家:菲方图谋势必无法得逞

环球网2025-02-05 14:43:07

欧文:18年时我和杜兰特和浓眉曾商量过一块去绿军 但也只是想想 梦想的组合未实现

直播吧2025-02-05 15:55:29

特朗普为以总理 “贴心”推椅子被群嘲 ,网友调侃:一眼看出谁是“老板”

新浪2025-02-05 13:45:19

业内:楼市料延续稳中向好态势 预计将现“小阳春”

中国财富网2025-02-05 15:54:26

特朗普为以总理 “贴心”推椅子被群嘲 诺奖梦再引争议

网易2025-02-05 14:23:06

春节假期人都去哪儿玩了 数据揭示热门目的地

光明网2025-02-05 15:34:50

女子离家9天 俩猫水淹厕所欠费539元 毛孩子变身“闯祸精”

Y is there2025-02-05 15:38:39

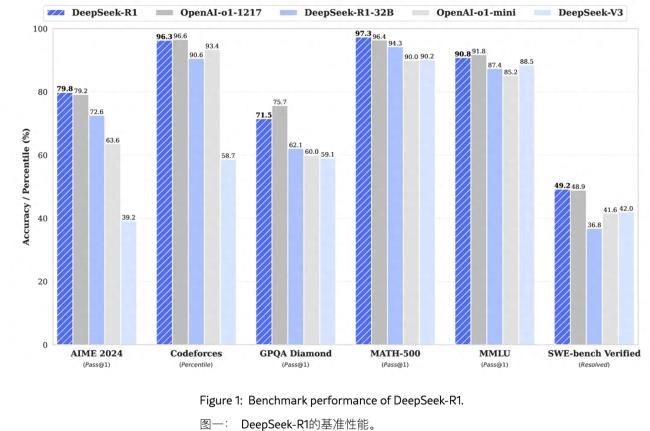

关于DeepSeek需要知道的8件事 国产AI新星崛起

自由西柚a2025-02-05 13:43:46

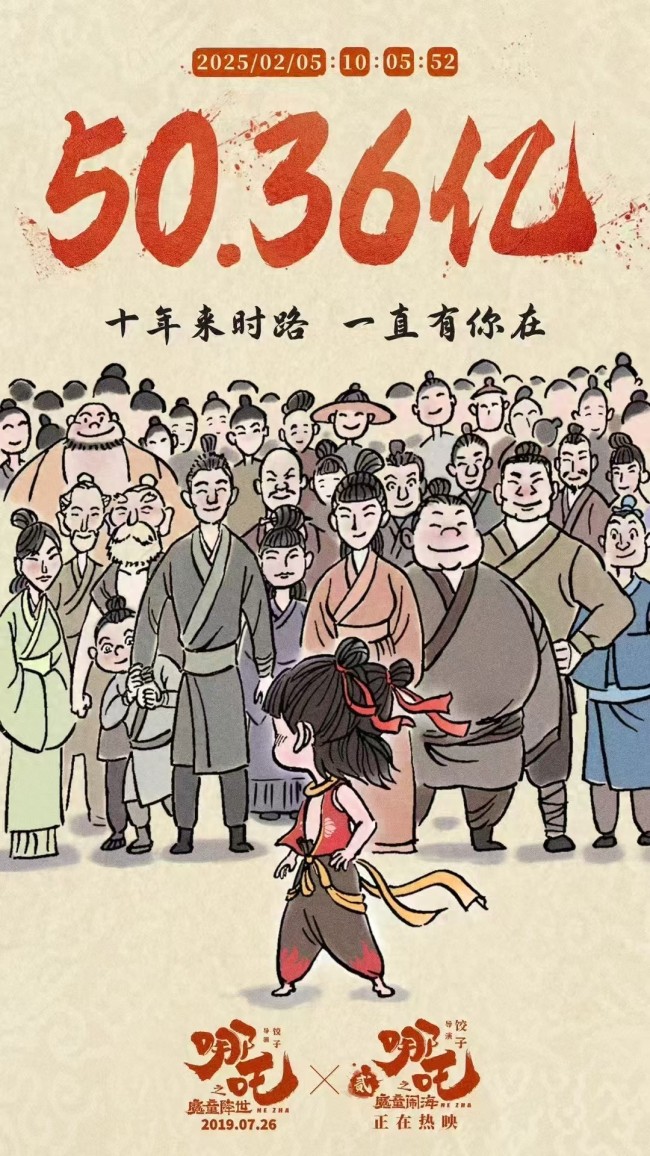

《哪吒2》票房破52亿 超越前作创纪录

澎湃新闻2025-02-05 15:35:16

媒体:DeepSeek是美国要学习的一课 技术遏制无效

环球时报2025-02-05 15:57:42

特朗普称自己应得诺贝尔和平奖 欲接管加沙地带

大风文字2025-02-05 15:17:11

美国逼迫中国让步?解放军用行动说话 坚决反制美军挑衅

网易2025-02-05 13:32:48

美国教育部数十名员工已被安排休假 类似措施波及国际开发署

凤凰网2025-02-05 15:58:14

法国对华干邑出口下降75% 反制措施显效

中华网热点新闻2025-02-05 15:19:03

内塔尼亚胡携儿子会见马斯克并合影,白宫合影引发热议

2025-02-05 14:41:24

特朗普100天结束俄乌冲突计划可行吗 美俄讨论引发关注

新浪财经2025-02-05 13:43:24