万科债券展期震动金融圈 房企危机波及险资

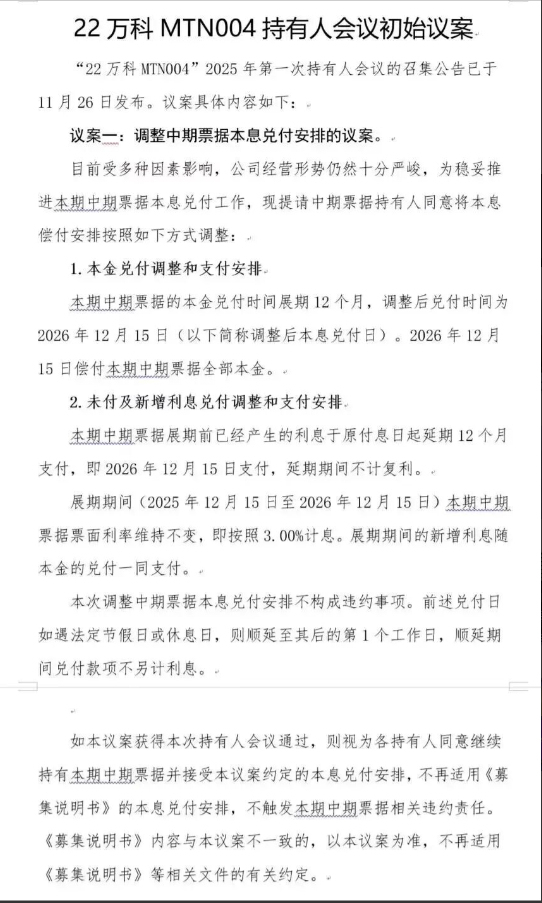

价值20亿元的债券展期公告如同寒风,将中国房地产行业的萧瑟传递至金融体系深处。万科提出将“22万科MTN004”中期票据的兑付时间推迟两年,市场意识到这场房地产行业的深度调整已触及核心。

回溯到2019年,保险公司与房企合作,形成了规模达343.4亿元的融资联盟。新华资产、泰康资产等7家头部险企通过23笔债权投资计划,向行业龙头注入大量资金。其中新华与泰康两家险企承担了近150亿元的风险敞口。这些“非标”资产比公开债券市场的透明交易风险更大。

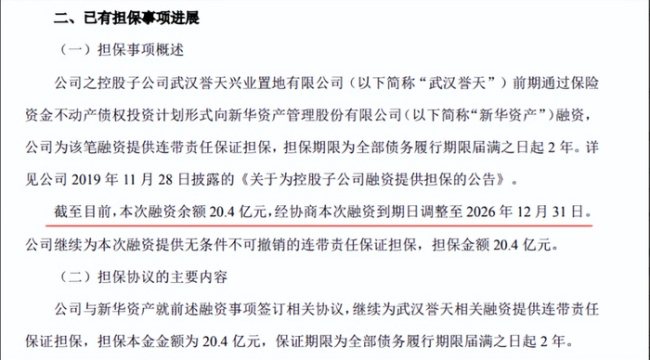

今年年初,万科对武汉子公司新华资产债权计划进行展期调整,为今日的危机埋下伏笔。随着万科在公开市场的债券展期,这些不透明的非标资产价值受到严重影响。

保险公司面临三重压力:地产项目的销售停滞导致稳定的还款来源丧失;险资负债端存在刚性兑付需求,而资产端却面临坏账风险,形成尖锐矛盾;万科的危机可能引发房企融资链连锁反应。数据显示,2024年万科巨亏495亿元,2025年上半年再度亏损119亿元。现金流断裂已成定局,险资陷入两难境地:追加投入风险难以预估,放弃则可能血本无归。

万科事件打破了两个市场迷思:企业的规模与排名并不等同于安全边际;低透明度的资产在经济下行期风险会加速暴露。监管部门需短期内稳妥化解存量风险,防止系统性风险传染;长期来看,应完善非标资产监管框架,推动险资建立更科学的资产配置体系。

在房地产高杠杆时代落幕之际,保险公司需要重拾风险定价能力,对高收益资产保持警惕;强化投后动态监控,建立早期预警机制;推进资产多元化,降低行业集中度风险。这场危机揭示了一个朴素而深刻的真理:当潮水退去,投资的首要原则是保全本金,而非盲目追逐收益。万科展期事件或许是中国金融体系告别粗放式增长、迈向成熟理性的关键转折点。

相关新闻

万科展期方案弱于预期 债券持续走低

万科中票展期初步方案浮出水面,但并未缓解外界对其债务问题的担忧。今日万科债券持续走低

2025-12-02 13:19:02万科展期方案弱于预期万科债券展期 房地产市场何去何从 房企困境与市场未来

2025-11-29 09:17:27万科债券展期房地产市场何去何从万科突然被“做空”了 债券暴跌引发市场关注

万科再次成为资本市场焦点。11月26日,万科多只债券突然出现“断崖式”下跌:“23万科01”、“21万科06”跌幅超过20%,盘中临时停牌;“21万科04”更是跌超30%,盘中第二次临时停牌

2025-11-27 21:20:08万科突然被做空了万科多只债券盘中再触临停 市场反应强烈

11月28日,受债券展期影响,万科系债券开盘后大幅下跌。深交所公告显示,21万科02、21万科04、21万科06以及22万科02等四只债券触及盘中临时停牌

2025-12-02 14:26:00万科多只债券盘中再触临停万科A股股价跌至10年新低 债券表现低迷

2025-11-26 22:00:37万科A股股价跌至10年新低万科债临时停牌 多只债券因大跌被暂停交易

深交所公告,“21万科06”(149568)盘中成交价较前收盘价首次下跌达到或超过20%,自今日13时02分32秒起对该债券实施临时停牌,于13时32分33秒复牌

2025-11-27 10:43:21万科债临时停牌