大类资产或迎来较大分化 特朗普政策影响市场走势

特朗普当选美国总统等事件将对全球市场产生重要影响,投资者需重新评估各类资产的前景。多家基金公司认为,特朗普的政策主张可能对美股起到一定作用,但对中国资产难以产生持续性影响,A股长期表现仍由国内经济基本面和政策决定。

特朗普当选或利好美股、美元和比特币,利空美债和商品。长城基金预计,特朗普政府将推出企业减税等经济刺激措施,美股特别是传统化石能源行业、军工行业和科技行业将会受益。浦银安盛基金国际业务部副总监俞瑾指出,减税有助于美国经济增长和企业盈利,支持美股上涨,尤其利好传统能源、制造业回流相关行业如工业自动化、建筑、AI及半导体生产等。华宝基金表示,如果共和党控制参众两院,市场将迎来强劲的“特朗普交易”,美股、美元指数、美债收益率、数字货币都可能上行,美股中小盘在减税预期下走势可能好于大盘股。汇丰晋信基金QDII多元资产投资经理何思遥提醒,短期情绪较亢奋,但要警惕美债收益率上行过多对美股估值造成的压力。

美债方面,长城基金分析,财政前景存在不确定性,美联储降息计划受到干扰,贸易政策和减税措施可能会加剧通胀风险。在这种情况下,短期债券可能会从美联储适度降息中受益,而长端利率由于财政扩张导致的赤字增加和二次通胀面临上升压力。一旦收益率上升,长期债券的配置价值反而可能增加。大宗商品市场方面,摩根资产管理认为,如果全球经济增长放缓,油价在需求侧可能面临压力,特朗普对传统能源的支持政策可能推升美国原油产出,进而压制油价。黄金方面,鑫元基金认为,短期可能有利多出尽的情况,但中长期看特朗普加征关税可能加剧逆全球化进程,提高财政赤字等政策将影响美元信用,提高投资者对美国通胀的预期,因此看好中长期黄金的配置价值。美元方面,长城基金指出,短期内可能出现强美元状态,但特朗普削弱美联储独立性的政治倾向可能会损害美元信用,对美元是利空。

相关新闻

美国大类资产ETF收盘多数下跌 科技股逆势上涨

2024-11-01 11:45:00美国大类资产ETF收盘多数下跌美联储降息如何影响大类资产表现 从贵金属到股市,资产表现何去何从?

在全球经济风云变幻的背景下,美联储的每一次政策调整都会引发市场的广泛关注。8月下旬,美联储主席鲍威尔在杰克逊霍尔全球央行年会上发言,暗示政策调整的时机已经到来。

2024-09-14 17:14:50美联储降息如何影响大类资产表现美联储降息后大类资产如何表现 全球市场新动向解析

2024-09-20 20:08:12美联储降息后大类资产如何表现美国大类资产ETF收盘多数下跌 房地产独涨,黄金、日元走弱

美国大类资产ETF市场昨日呈现多数下跌态势。其中,美国房地产ETF表现出色,涨幅接近1%。标普500ETF、做多美元指数ETF以及标普500价值指数ETF均有小幅上涨,但涨幅均未达到0.5%

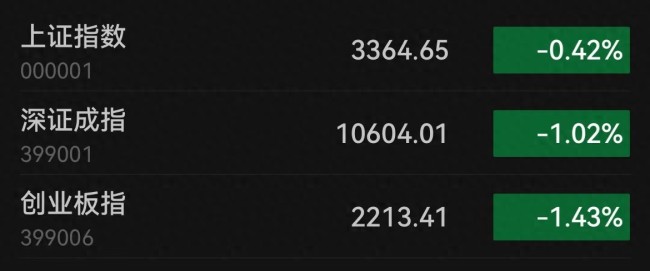

2024-10-01 23:27:25美国大类资产ETF收盘多数下跌A股,高股息资产表现抢眼!机构:行情或将分化

10月10日,市场出现了积极的变化,A、H股中的高股息资产表现出色,带动整体市场氛围回暖。红利低波50ETF与港股相关ETF均有显著增长,促使A、H股市场分别录得正面涨幅

2024-10-11 14:07:32A股大模型企业分化 算力成买方市场 AI产业迎来转折点

自2024年起,人工智能产业见证了显著的转型期。据统计,截至同年10月9日,共有188个人工智能大模型通过网信办备案,意味着这些模型具备上线提供服务的资格

2024-10-13 02:57:00大模型企业分化