金价再涨如何以正确姿势上车(9)

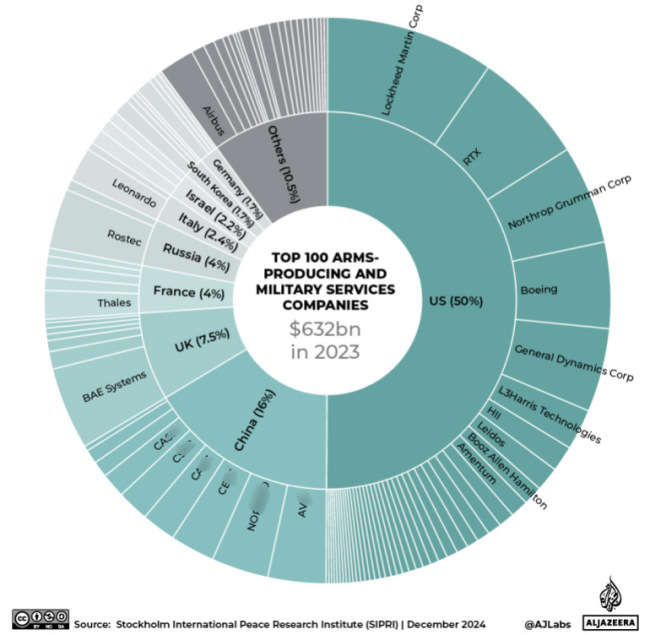

央行的持续购买,特别是新兴经济体央行的增持,反映了对多元化外汇储备的需求。因为这些经济体在外汇储备里黄金占比较低,尽管我们国家从2022年下半年开始连续购买了18个月的黄金,但在外汇储备里的黄金占比仅5.1%,相对发达经济体,如美国、德国在外汇储备里的黄金占比都接近70%;相对全球主要的新兴经济体,如金砖四国一些国家在外汇储备中的黄金占比大概在10~15%,都是相对较低的比例。所以,在全球地缘博弈较为激烈的当下,除了美国经济相对具备一定的韧性,其他的经济体特别是非美经济体,在美国加息的环境中,本身容易受到金融市场的波动和冲击,为了维护本币的稳定性,增加外汇储备的黄金占比是非常可行的路径。

此外,从去年开始,美国的发债上限取消,发债规模不设限,后美国国债的发行速度快速上升,一定程度上,美国的赤字率飙升和债务上限的飙升,弱化了美元自身的购买力,美元自身的信用也在一定程度上被透支,所以全球央行不得不寻求更为可靠的资金载体,即黄金资产。从中长期的角度而言,逆全球化和逆美元化的进程一直在走,黄金中长期的价格中枢也不断抬高。

09

投资者应关注美联储货币政策动向

全景网:各国央行持续增持黄金,同时,对比金价和美元走势可以看出,年初黄金和美元的负相关性链接一度断开。黄金的投资逻辑是否已经变了?真正去美元化的道路还有多远?

王祥:我认为去美元化是一个长期的路径,因为美国还是全球第一大经济体,而且是一个超级大国,对于其他经济体的领先地位客观存在。历史上看,美国国家信用和国际地位,或者占全球GDP的比例,整体上也有波动,美元的走势对黄金价格有重要影响,有时候会出现一定的分化。长期来看,美元与黄金的负相关性接近-50%,是中长期因子中最为稳定的影响因素。也就是说,虽然可能有一段时间两者出现了关联不紧密的状态,但长期影响仍然非常剧烈。整体上,如果美元进入弱势周期,通常对黄金是利好消息,这是基于计价货币的定价效应,因为货币的内在价值是锚定不变的,如果其表观价格走弱,那么定价就需要相应的抬升。同时,美元贬值会降低持有美元资产的吸引力,使黄金作为替代资产更受欢迎,因为美元资产和黄金一样,是全球共用的避险型资产。此外,美元疲软可能反映出市场对未来通胀的担忧、美国经济比较优势的下降,而黄金通常被视为对冲通胀的工具,更容易激发当局的宽松应对政策。所以,中长期看,美元仍然是一个和黄金关联度紧密的影响因素,投资者应关注美联储的货币政策动向,因为这些政策变化会直接影响美元的价值和黄金的吸引力。

相关新闻

银价飙涨已全面超越金价,普通人上车白银靠谱吗?

作为“廉价的黄金”,白银年内价格涨幅已经超过了真正的黄金。据Wind数据,年初至今,现货白银价格累计上涨约36.6%,而现货黄金价格仅有17.4%的涨幅。

2024-05-30 15:18:05银价飙涨已全面超越金价国际油价,涨!金价,涨!什么情况?

美国时间周三,投资者关注最新出炉的企业财报,美国三大股指高开低走,没能延续前一个交易日的反弹势头,收盘时,道指下跌0.60%,标普500指数下跌0.77%,纳指下跌1.05%

2024-08-08 11:28:37国际油价金价又发疯!首饰金价涨至758元每克

9月12日晚间,现货黄金持续走高,盘中刷新历史新高至2560.12美元/盎司。截至收盘,现货黄金涨1.88%,报2558.485美元/盎司,刷新历史收盘高位。

2024-09-13 17:12:52金价又发疯!首饰金价涨至758元每克金价跳水,“变现”还是“上车”?专家:长线仍看涨

近期,国际黄金市场经历了一波显著波动,金价在短时间内出现了罕见的下滑现象,引发市场关注

2024-06-11 09:07:40金价跳水金价,涨!油价,涨!全球经济迎来新波动?

2024-08-24 13:09:11金价行业内预计金价一年内将再涨10% 有望创历史新高

2024-10-17 01:21:00行业内预计金价一年内将再涨10%