美联储激进加息担忧导致欧美股市暴跌(2)

目前,巴克莱银行、杰富瑞集团、摩根大通和高盛集团的市场研究人员均预计美联储将在15日宣布加息75个基点。

巴克莱银行经济学家表示,从风险管理角度考虑,美联储需要采取更激进措施对抗通胀。通胀延长的风险已经加剧,这让更大的加息幅度变得合理。

芝加哥商品交易所美联储观察工具显示,目前市场认为美联储此次加息75个基点和50个基点的概率分别为60.9%和39.1%,而10日市场认为美联储此次加息75个基点的概率为23.2%,一周前这一概率仅为3.1%。

不过,美国银行全球研究部分析师仍然预计,美联储此次将加息50个基点,同时美联储官员将下调经济增长预期并上调通胀预期。

美国经济衰退风险加大

伴随美联储激进加息预期升温,市场对美国经济前景的担忧再度打压市场人气。不确定性似乎只在于美国经济何时陷入衰退以及持续时间的长短。

对经济衰退的担忧反映在美国国债收益率曲线变平,关键国债收益率自3月以来再次出现倒挂。5年期与30年期国债收益率10日出现倒挂,2年期与10年期国债收益率13日也出现倒挂。

一般来说,为补偿投资者在较长时间持有债券所面临的风险,国债期限越长收益率越高。长期国债收益率低于短期国债收益率的反常现象被称为倒挂,通常被视为经济可能步入衰退的预警信号,历史上曾多次出现在美国经济衰退前。

摩根士丹利首席执行官詹姆斯·戈尔曼表示,美国经济陷入衰退的概率已经从之前的30%增加到50%。美联储加息太晚,一旦出现经济衰退,美联储的腾挪空间有限。

瑞银集团财富管理全球首席投资官马克·黑费尔表示,经济数据疲软和美联储货币政策可能变得更为鹰派,加剧了市场对经济增长前景的担忧。

但黑费尔表示,随着消费者改变消费模式和基数效应更为有利,今后数月通胀或将回落。如果劳动力市场继续降温,预计美联储将在今年晚些时候放缓收紧货币政策的节奏,美国经济预计不会在今年出现显著衰退。

分析人士还认为,美联储前期行动迟缓,一定程度上导致美国面临40年来最严重通胀局面。如今为遏制通胀风险,美联储不得不在加息、缩表上“快步走”。这一政策失序不仅导致美国经济衰退风险上升,也造成负面外溢效应,冲击全球金融市场并加剧新兴市场压力。

推荐阅读

瑞典智库:全球核武未来10年恐呈增长之势

新华网2022-06-14 13:51:11

汪文斌:美方抹黑中方的言论欺骗不了国际社会

新华网2022-06-13 21:51:00

纵论天下|数字对比触目惊心,中美抗疫为何不同?

新华网2022-06-11 17:51:01

举报黑社会女子:滦州警方已到河南 之前曾要求删除视频

台海网2022-06-14 15:35:15

警方通报宁波慈溪砍人事件 伤者送医抢救无效死亡

中国网2022-06-14 10:32:01

乌军炮击顿涅茨克妇产医院 联合国谴责

海外网2022-06-14 15:42:04

取款难储户被赋红码 郑州官方回应不清楚谁赋的码

重庆晨报2022-06-14 14:12:16

驻日美军基地飞机昼夜扰民 周边民众强烈抗议

海外网2022-06-14 15:32:58

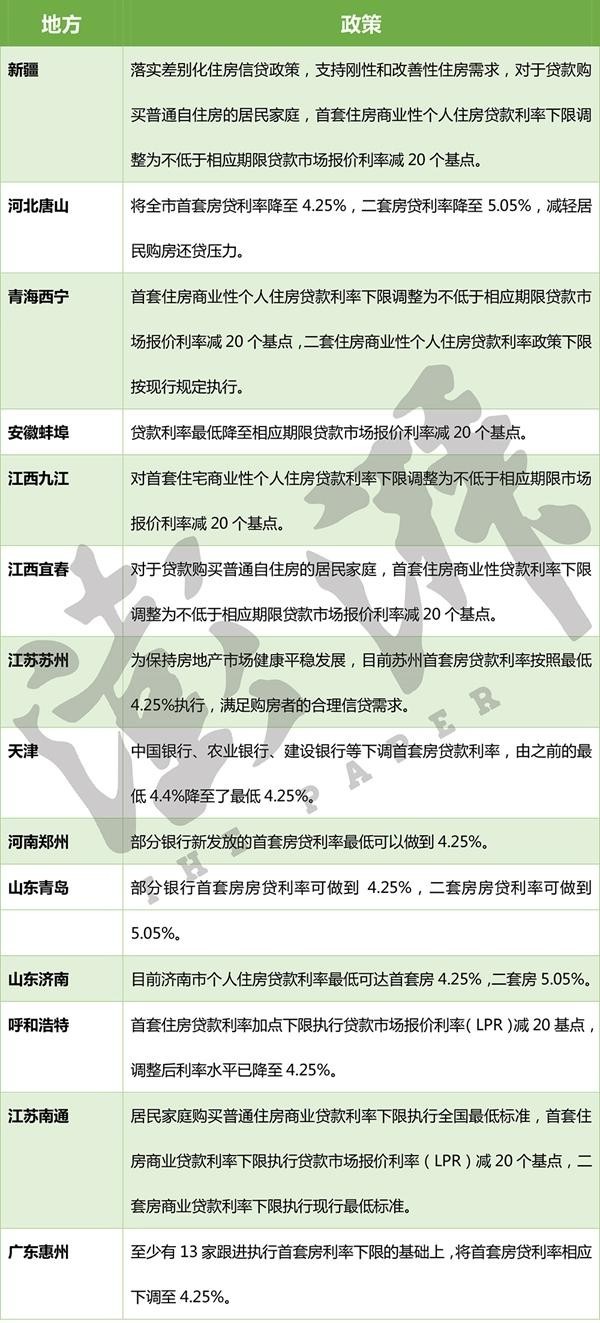

刚需购房成本降至近十年低点 各地因城施策大促销

新民晚报2022-06-14 15:11:37

一上午百余人到唐山公安局反映问题 早上7点就排队

重庆晨报2022-06-14 14:25:04

西藏某边防团——“努力为党和人民再立新功”

2022-06-14 10:33:59

本·拉登高级助手承认战争罪名:被美监禁15年

海外网2022-06-14 15:40:09

中美争相发展无人舰队,距离实战还有多远

枢密院十号2022-06-14 09:47:38

投异物男生系保送 曾代表新生发言 外祖父抗美援朝

腾讯网2022-06-14 11:01:52

校方通报男生到女浴室偷拍:开除学籍 绝不姑息

光明网2022-06-14 14:58:09

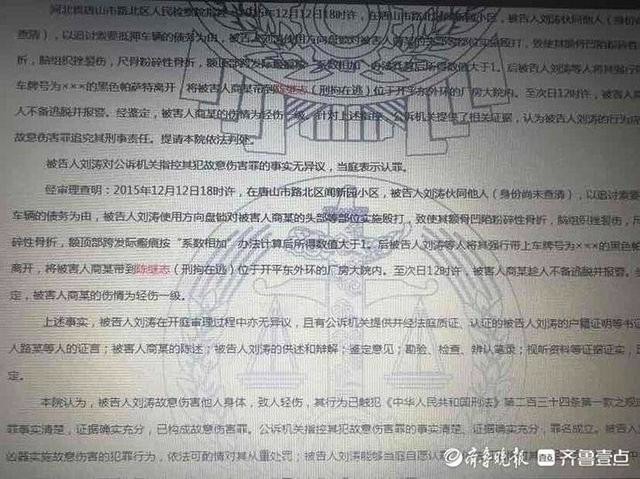

警方回应唐山打人者被抓时仍是逃犯:专案组正在调查

齐鲁晚报2022-06-14 13:35:40

媒体:唐山打人主嫌犯施暴后曾就医 妻否认涉黑涉恶

封面新闻2022-06-14 10:20:27

拜登确定2024年“再战”,民主党人:别了吧

观察者网2022-06-14 15:28:15

尹某某投放异物后观察女生有无喝下 尾随到卫生间

光明网2022-06-14 10:36:01

韩国国产火箭“世界”号因大风推迟发射

海外网2022-06-14 15:30:48

北京对“天堂超市酒吧”立案调查 三里屯酒吧全部关停

新华社2022-06-14 13:41:32

韩国新宙斯盾首舰命名为“正祖大王舰”

观察者网2022-06-14 15:26:17

俄乌正在争夺一座化肥厂

央视网2022-06-14 15:18:30

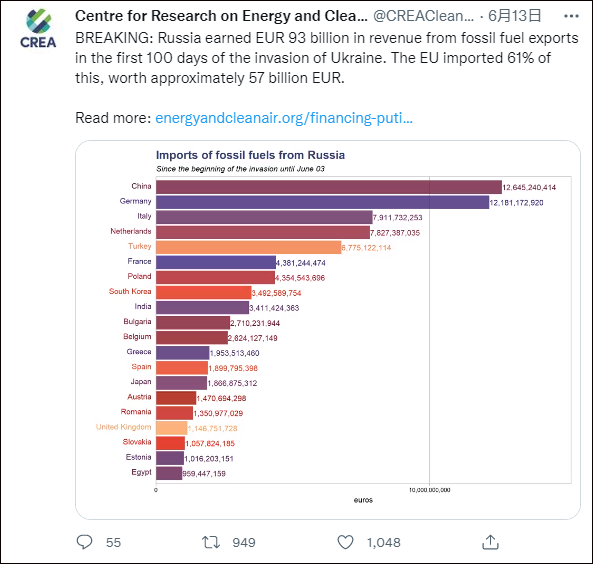

研究机构:中国超过德国,成俄罗斯能源头号买家

观察者网2022-06-14 15:29:11

俄媒:乌军撤退时频繁抛弃西方提供的武器

参考消息网2022-06-14 15:44:56

俄联合造船集团总裁:俄唯一航母将于9月出坞

观察者网2022-06-14 15:20:12

特朗普与伊万卡上演“决裂大戏” 证词激怒特朗普

海外网2022-06-14 11:30:41

俄太空反卫星能力建设情况探析

2022-06-14 10:15:51

韩媒:韩国网红擅赴乌克兰参战,回国后主动投案

参考消息网2022-06-14 09:41:06

疑似侮辱女性 UP主中国boy道歉 视频已删下不为例

站长之家2022-06-14 11:21:01

除了中美“香会”正面交锋,这些信息也值得关注

直新闻2022-06-14 09:44:04

新东方主播董宇辉回应爆火:我就是一个农民的孩子

站长之家2022-06-14 09:59:21

宜家上海杨浦商场将于7月初关闭 三个月连关两家店

央广网2022-06-14 15:17:35

唐山打人者岳母:我们是老实人 经不起这个 别误读

极目新闻2022-06-14 13:55:05

美国会酝酿对华新法案,“建国250年未见”

观察者网2022-06-14 15:24:19