胜算不到三成,美国经济“软着陆”难度加大

导读:美联储近期宣布大幅加息,希望借此抑制过剩需求,寻找经济“软着陆”。但过去半个世纪的历史经验表明,美联储从未能不以经济衰退为代价,成功治理“滞胀”。美联储误判了通胀形势,采取行动过于迟缓,其希望在不引发失业率大幅提高的同时控制住通胀,难度正变得越来越大。

由于5月通胀意外走高,通胀预期“脱锚”风险加大,美联储在6月议息会议上宣布大幅加息75个基点,这是自1994年以来的最大加息。美联储希望通过提高利率水平来抑制过剩需求,并寻找能够在未来实现经济“软着陆”的可能路径。但是过去半个世纪以来的历史经验表明,美联储加息背景下实现“软着陆”的胜算不到三成。

1965年以来,美联储共经历了11次加息周期。其中,美联储在1965年、1984年和1994年的3次加息周期中降低了通胀水平,而且没有引发经济衰退。在这几次相对成功的“着陆”过程中,美国经济存在明显的共同点:一是劳动力市场并不十分紧张,二是通胀水平相对较低,供应链相对稳定,三是利率水平高于通胀水平。

图片来源:新华社

为什么这三个条件如此重要?首先,相对松弛的劳动力市场意味着企业可以通过降薪来应对加息,因此经济不存在螺旋式上升的通胀压力。其次,较低的通胀意味着美联储的紧缩压力较小,因此货币政策可以有更大的空间兼顾就业与通胀。而且供应链相对平稳意味着经济不存在滞胀风险,美联储的货币政策可以通过抑制需求来给经济降温。最后,利率水平高于通胀水平,表明美联储在“工资—价格”螺旋式上涨现象形成之前已提早采取行动,而不是等到通胀失控之后才开始加息。这种情况下货币政策的紧缩将更加有效,反之其紧缩的有效性就比较存疑,且代价也将更大。

推荐阅读

美军B-2轰炸机“大象漫步”,释放警告信号……

央视军事2022-12-01 10:08:27

美国对俄罗斯的制裁还在继续,但“牌”快没了

环球资讯+2022-12-01 09:52:39

俄称被用于支持乌方的卫星或成打击目标

央视新闻客户端2022-12-01 08:13:10

非常罕见,中国最近开始第三波外交攻势

牛弹琴2022-12-01 10:01:53

广东东莞:符合条件密接者居家隔离 专家谈居家隔离

2022-12-01 10:02:41

前国脚:中国2030年之前别想进世界杯 人祸加天灾

2022-12-01 09:44:22

如果北约在1991年解散,世界爆发的战争和武装冲突会更少

环球网2022-12-01 07:35:33

中企退出英核电项目 外交部回应 希望英方为在英中国企业提供公平、公正、非歧视性的营商环境

环球时报2022-12-01 09:09:19

我国多地“速冻” 北京:出现大风降温天气

2022-12-01 10:03:50

欧盟称已冻结俄央行3000亿欧元储备

央视网2022-12-01 09:07:38

梅德韦杰夫称欧盟是美国的第51个州 不存在什么欧盟

环球网2022-12-01 09:48:54

俄媒:泽连斯基称乌克兰重建需超1万亿美元

参考消息2022-12-01 07:26:37

成都居民出入小区不需持核酸证明 只需出示健康码

新京报2022-12-01 09:22:45

英国去年在华新设企业数为欧洲第一 德国以536家位列第二

环球网2022-12-01 09:15:21

莱万向梅西道歉画面好温馨 梅西所在球队从未小组出局

2022-12-01 09:17:28

中国受访者高度认同中日关系重要性 认可经济因素在中日关系中的重要作用

新华网2022-12-01 09:45:39

超半数美军机未达战备目标,维护上已花费数百亿美元

光明网2022-12-01 07:28:55

中概股、离岸人民币又“沸腾”了 纳指“三连跌”

金融界2022-12-01 09:07:29

空军上将许学强担任载人航天总指挥 中国载人航天首次实现6名航天员同时在轨飞行的“新突破”

政知圈微信公众号2022-12-01 09:42:39

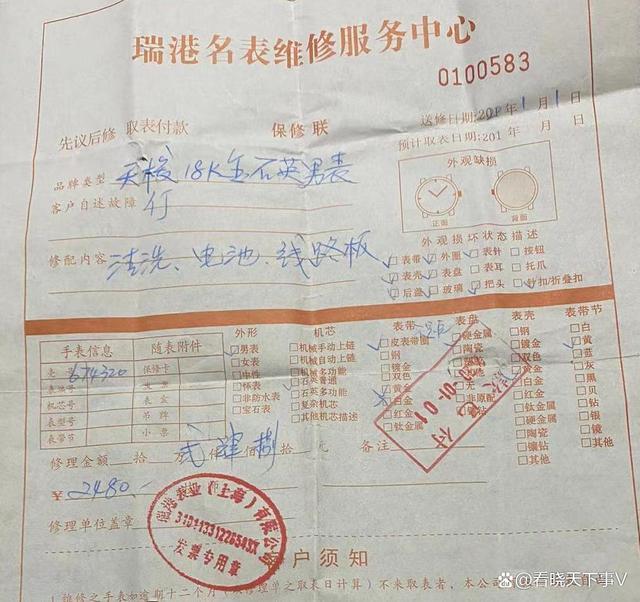

一块金表两店修价格竟相差3倍 315曝光后依旧猖獗

2022-12-01 09:23:50

中俄两军组织实施联合空中战略巡航 首次在联合空中巡逻中在对方机场降落

环球时报2022-12-01 09:06:20

多部门介入街道工作人员入户打人!网友:我赌不了了之

2022-12-01 09:23:30

3名偷渡者悬坐货轮尾舵航行11天 被西班牙海警发现

光明网2022-12-01 09:13:54

深圳一公园1只百余斤野猪被困:已救出,伤的不重

2022-12-01 09:08:56

美媒揭开西方“监守自盗”假面

新华网2022-12-01 07:30:16

韩媒称中俄军机飞入韩防空识别区 但未侵犯韩国领空

环球网2022-12-01 09:11:00

世界杯至今失点球员:莱万、梅西等 “世一锋”失意

2022-12-01 09:30:02

泽连斯基称乌重建需超1万亿美元 基辅计划让西方国家参与这一进程

参考消息2022-12-01 09:34:14

还有1个月就2023了!12月祝眉目舒展顺问冬安

2022-12-01 09:09:57

美国前总统克林顿新冠阳性 目前症状轻微

央视网2022-12-01 09:24:40

两护士跪地为脑梗老人做心肺复苏 曝光后两个护士妹妹害羞

2022-12-01 09:25:33

31省份新增本土4080+31720 广东1599+6315重庆206+6433

国家卫健委2022-12-01 09:53:24

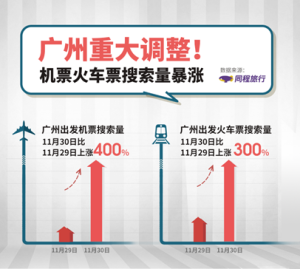

广州:多区解除临时管控 出发机票搜索量暴增4倍

2022-12-01 09:23:37

世界杯16强就差亚洲球队:后劲不足,尚需努力

2022-12-01 09:14:41

日中防务热线预计明年春季将正式启动

环球网2022-12-01 07:31:51