多家银行“吃”下百万罚单,信贷业务违规成重灾区 监管力度持续加码(2)

面对行业违规乱象,金融行业监管力度日渐从严。12月22日,审计署发布的报告显示,关于金融企业国有资产审计查出的问题,已整改问题涉及资金755.56亿元。金融行业一直是审计的重点领域,此次整改问题主要涉及偏离服务实体经济定位和金融资源供给结构不够优化等问题。此外,报告还对金融反腐等重大违法违纪问题作出了针对性阐述。

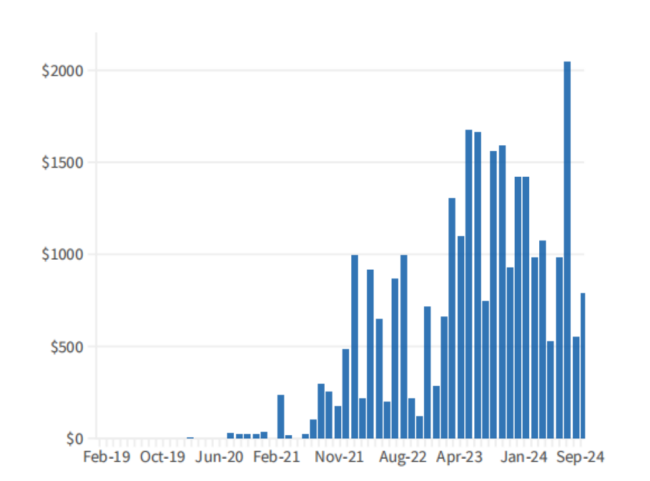

2024年,监管对银行业依旧严格。今年前三季度,总局机关、监管局本级、监管分局本级共对银行业开出1533张罚单,合计罚没金额约为11.81亿元。贷款业务依旧是违规大项,其中贷后管理不到位、流动资金贷款被挪用、信贷资金违规“输血”房地产、股市方面尤为明显。

信贷业务是银行最基本的业务,笔数较多,办理频繁,流程较长,比较容易触及合规方面的问题。对银行而言,贷款资金用途、流向的监控是一个老大难问题。当前市场有效需求十分有限,但在考核指标的压力下,银行也不得不为了规避风险与大型企业合作发放贷款,再回流至银行存款类产品中,一存一贷数据就会提高,但实质只是增加了银行成本,完成考核任务。

除了信贷业务领域的违法违规外,员工行为管理不到位和违反审慎经营原则也是导致从业人员被禁业的重要原因。员工是银行合规经营的第一道防线,其行为举止直接关系到银行的声誉和风险控制能力。然而,部分银行在员工行为管理方面存在漏洞,导致内部人员利用职务之便从事违法违规活动,给银行和客户造成损失。一些银行在业务经营中未能严格遵守审慎经营原则,盲目追求规模扩张和利润增长,忽视了风险防控和合规经营的重要性,最终也付出了沉重代价。

人民币存款的增加反映出社会资金对银行的依赖程度加深,尤其是在经济波动和不确定性加大的背景下。居民和企业在选择金融产品时,越来越倾向于选择稳定、可靠的银行存款。然而,若银行因违规行为被罚款,可能会引发客户对其安全性和可靠性的担忧,进而影响存款的稳定性。

专家认为,银行业合规监管的基调仍将延续,随着监管环境的日益严峻,银行业需要加强内部控制和风险管理,增强合规意识,以适应不断变化的监管要求。同时,通过健全规章制度、强化人员合规培训以及完善金融科技管理手段等,减少或杜绝经营发展中的违规行为。

相关新闻

重磅!多家银行官宣:下调房贷利率,惠及百万家庭

2024-10-15 13:15:40重磅!多家银行官宣:下调多家银行10月底完成存量房贷利率调整 百万家庭受影响

2024-09-30 11:15:00多家银行10月底完成存量房贷利率调整多家银行,紧急声明!

A股大幅走强的同时,“贷款炒股”的热度似乎持续升温。今日,多家银行发布关于严禁信贷资金流入股市、房市等领域的声明称,严禁信贷资金违规流入房市、股市,“一经发现,银行有权立即收回贷款”。

2024-10-10 17:11:38多家银行银行集体下调存款利率!多家银行跟进调整

2024-07-02 08:25:33银行集体下调存款利率!多家银行提示贵金属市场风险

近期国内外贵金属价格波动加剧,多家银行对贵金属业务方面的风险作出提示,引发市场关注。7月18日,建设银行发布公告称:“近期国内外贵金属价格波动加剧,市场风险提升。

2024-08-05 08:12:22市场风险美股银行股集体上涨 多家银行股价上扬

每经AI快讯,当地时间11月5日,美股银行股集体上涨,摩根大通涨0.79%,高盛涨超3%,花旗涨逾2%,摩根士丹利涨超1%,美国银行涨逾1%,富国银行涨0.57%

2024-11-07 15:21:09美股银行股集体上涨