专家:特朗普政策主张或有多个矛盾

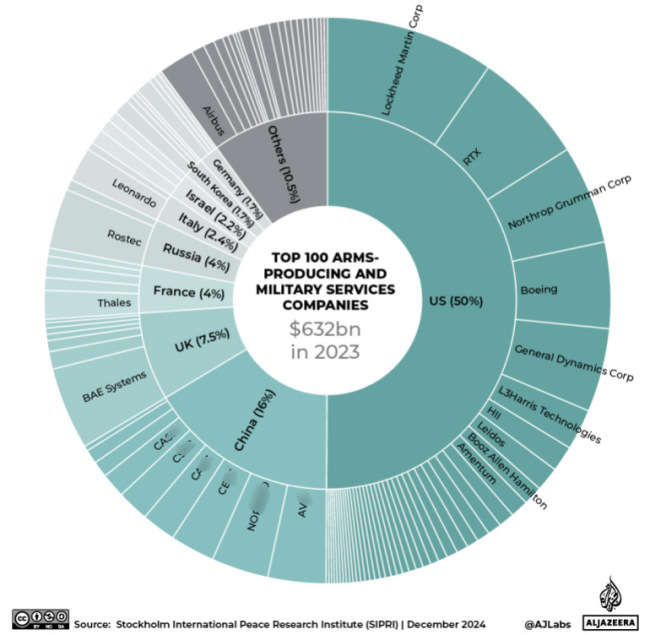

随着美国大选的临近,特朗普的竞选纲领依然吸引了广泛关注,尤其是在贸易保护主义和大规模减税方面。特朗普提议对所有进口商品加征20%的关税,同时将对中国的关税提高至60%。这一政策的核心目的在于通过对外建立贸易壁垒和对内减税放松,吸引制造业回流,推动美国实现再工业化。然而,这一政策可能存在一系列内在矛盾,具体体现在高关税政策与美国经济及外交利益之间的冲突、再工业化与市场规律的冲突,以及弱美元政策与美元全球地位的矛盾。

高关税与美国经济、外交利益的冲突

首先,特朗普的高关税政策面临着难以弥补减税带来的财政缺口的挑战。根据美国国会预算办公室的数据显示,美国的财政收入中,企业所得税和个人所得税的占比为58.5%,而关税收入仅占1.8%。尽管加征关税在短期内可能为政府带来一定的财政收入,但根据Tax Foundation的测算,特朗普的减税政策将导致未来十年美国税收减少约7.8万亿美元。而即便关税收入增加,综合计算后,美国的财政赤字仍可能大幅上升,预计将增加约6万亿美元。由此可见,特朗普通过加税来弥补减税带来的财政收入损失的目标可能并不现实,最终可能导致财政赤字持续扩张。

在经济层面,特朗普加关税的初衷是通过吸引制造业回流美国,但这一过程是渐进的,并且短期内美国的制造业并不具备全球竞争优势。美国的生产成本较高,这使得即使制造业回流,成本仍然无法与其他低成本国家竞争。根据Reshoring Institute的数据,美国工人的平均工资是中国的三倍,而生产成本也相对较高。因此,制造业回流可能无法降低国内生产成本,反而可能推高物价水平,进一步加剧成本推动型通胀。

此外,特朗普的高关税政策可能还会影响美国的外交关系。美国与多个重要贸易伙伴之间的贸易壁垒可能引发外交摩擦。2018年特朗普政府就因加征关税引发了与加拿大、欧盟、墨西哥等国家的贸易战,导致全球范围内的关税竞赛。如果特朗普再次实施高关税政策,这可能进一步激化全球贸易冲突,进而影响美国的外交关系和全球经济的稳定。

战后,美国逐步从“工业强国”转型为“金融强国”,这一转型过程主要由市场力量推动。过去几十年,资本市场收益率远高于美国国内的制造业投资回报,这促使美国企业将生产转移到低成本国家,以获取更高的资本回报率。因此,美国本土制造业的回流并不符合资本的利益。从资本逐利的角度来看,美国即使通过政策干预推动制造业回流,仍然难以克服市场力量的制约。

特朗普试图通过政策干预逆转这一趋势,推动再工业化,但这一做法与市场规律相悖。美国制造业回流可能需要长期且巨额的财政补贴,而这种补贴是否能够有效地提高美国制造业的竞争力依然存疑。反而,这可能导致美国财政负担加重,且长期内,美国制造业的竞争力可能不断下降。例如,随着全球制造业的低成本优势显现,单纯依靠贸易壁垒保护美国制造业,很可能导致美国制造业的长期衰退。

特朗普的贸易保护政策可能需要配合弱美元策略来实现。特朗普希望通过削弱美元的汇率,减少贸易逆差并增强出口竞争力。然而,弱美元政策可能会带来一系列负面效应,包括推高美国国内通胀水平,从而削弱市场对美元的信心。同时,弱美元也可能影响美元作为全球储备货币的地位,特别是当前一些国家和地区正在积极寻求减少对美元的依赖。

在特朗普政策的影响下,美国的“脱钩断链”和“贸易壁垒”可能加速美元在全球经济中的收缩。与此同时,俄罗斯和其他国家正在推动建立替代性的货币结算体系,甚至在金砖国家之间寻求用本国货币取代美元进行国际交易。这一趋势表明,美元的全球货币地位正面临潜在挑战。

特朗普的政策主张虽然意图通过加关税、减税和促进制造业回流来恢复美国的经济实力,但在实施过程中可能会面临多方面的矛盾。这些矛盾既涉及美国经济内部的结构性问题,也涉及到与全球经济的互动。从短期来看,特朗普的政策可能难以显著改变美国的经济状况,反而可能加剧财政赤字和国际贸易摩擦;从中长期来看,美国制造业的回流也难以摆脱市场规律的制约。因此,特朗普的政策需要更加精细的设计和协调,否则可能在追求再工业化的过程中出现“逆火”效应。

风险提示: 国内外经济政策的不确定性、地缘政治风险、以及全球经济金融风险依然是影响特朗普政策效果的重要因素。

相关新闻

一文读懂特朗普政策主张 胜选后新政展望

2024-11-06 19:59:07一文读懂特朗普政策主张特朗普2.0来了!一文读懂其九大政策主张及市场影响 史上最烧钱大选

2024-11-07 09:22:05特朗普2.0来了!一文读懂其九大政策主张及市场影响美国历史罕见:特朗普遭遇未遂暗杀,对大选或有三大冲击

2024-07-14 10:21:18特朗普枪击事件对选情有何影响专家:特朗普当选或刺激以升级局势!

在美国大选投票前夕,以色列总理内塔尼亚胡宣布解除国防部长加兰特的职务。特朗普当选后,他可能更加偏袒以色列

2024-11-07 17:06:49专家:特朗普当选或刺激以升级局势台专家:特朗普不会为“台独”而战

2024-11-08 14:01:51台专家:特朗普不会为“台独”而战专家:哈里斯舌战特朗普有这四大招!

2024-09-11 18:18:00专家:哈里斯舌战特朗普有这四大招