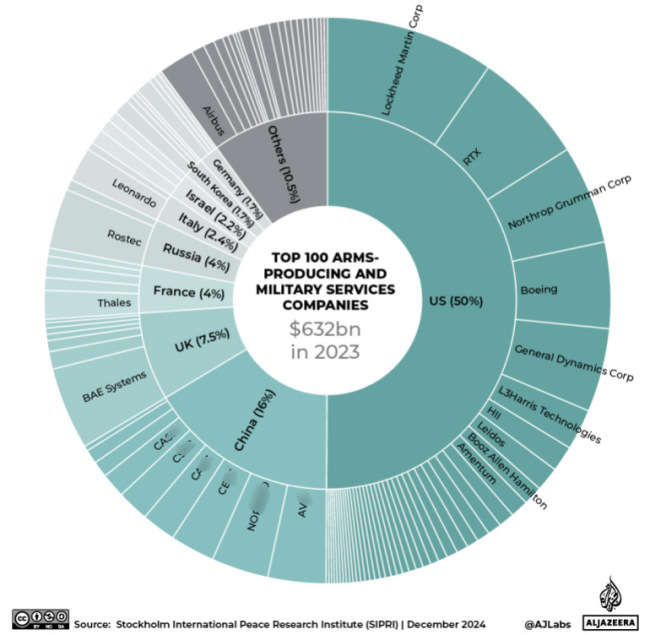

高盛:被动投资崛起如何改变美股?

今年,A股市场掀起了被动投资的热潮,相关基金产品的增长势头异常迅猛,甚至超过了主动型基金,成为市场中不可忽视的增量资金来源。根据最新数据显示,截至10月25日,股票型ETF的资金流入已超过8500亿元,显示出被动投资的强大吸引力。那么,随着被动投资的崛起,A股市场将会发生哪些变化呢?我们可以从美股的经验中获得一些启示。高盛最近发布的报告详细分析了被动投资对美股标普500指数的影响,并通过资金流向、持股比例、行业差异、市场结构等多个角度进行了深度解读。

高盛:被动投资崛起如何改变美股

高盛的报告指出,虽然被动投资的崛起改变了市场结构,但其对股市估值和走势的直接影响却并不显著。以下是报告中提到的七大关键要点:

资金流向的趋势变化

过去十年,全球被动管理的股票基金和ETF的资金累计流入达到2.8万亿美元,而主动管理的基金则累计流出3.0万亿美元。特别是在过去五年,被动投资的流入速度显著加快,流入金额达到1.6万亿美元,而前五年这一数字为1万亿美元。这一趋势反映了被动投资逐步占据主导地位的事实。被动持股比例的变化

在标普500指数中,普通公司的被动持股比例已从20年前的18%上升至目前的26%。按市值加权计算,目前24%的标普500市值由被动基金持有。不同类型的公司和行业在被动投资中的占比差异明显,房地产行业的被动持股比例最高,而能源行业的比例则最低。然而,在过去十年,能源行业的被动持股增长最快,增加了8个百分点。股票风格与持股类型

一般来说,大型公司的被动持股比例较低。以市值加权计算,标普500指数中最大七只股票(“MAG 7”)的被动持股比例为22%,而其他493只股票的比例为25%。在标普500指数成分股中,市值与被动持股之间呈现轻微的负相关关系。实际上,只有6%的被动持股比例变化可以通过市值变化来解释。被动持股对市场表现的影响

从市场表现来看,尽管被动持股比例的变化反映了市场结构的变化,但其对标普500指数股票的相关性影响并不明显。通常,在公司基本面决定表现的市场环境下,股票的相关性较低;而当宏观经济因素影响市场时,相关性较高。过去十年,标普500指数股票的相关性逐步下降,今年降至0.08的低点,这一水平与1995年、2000年、2006年、2007年、2017年和2018年的低谷相似。被动持股与估值倍数

在标普500指数中,经过控制基本面因素后,报告显示,被动持股的变化并未显著影响股票的估值倍数。通过回归分析,研究表明,标普500的市盈率与收益增长预期、收益稳定性、利润率、资产周转率等基本面指标之间的关系占据了估值倍数变化的50%。而被动持股的变化对估值倍数并未产生额外的解释作用。高被动持股的股票表现

报告还指出,高被动持股比例的标普500股票并不一定跑赢低被动持股比例的股票。高盛通过构建一个等权重的行业中性因子,测试了高被动持股的股票是否表现优于低被动持股的股票。自2000年以来,这一因子的表现并不稳定。尽管高被动持股的股票在2014年之前的表现优于低被动持股的股票,但自那时以来,表现趋于平稳,并回吐了大部分初期的收益。市场结构与ETF交易行为

被动投资工具(如ETF)的交易并不总是完全反映被动购买的行为。高盛的期权策略师发现,在股票市场波动较大的时期,ETF交易量占比往往较高。过去一年中,ETF交易量占整体市场交易量的28%。然而,并非所有ETF交易都是被动操作,一些对冲基金也会利用ETF进行个别股票的空头操作。

被动投资的崛起不仅改变了市场的资金流向和股市结构,还对行业间的投资分布产生了重要影响。尽管被动持股的比例逐渐上升,但它对股票估值和市场表现的直接影响依然有限。因此,在分析市场趋势时,投资者需要综合考虑多方面的因素,避免单一因素的误导。

相关新闻

大选尘埃落定!高盛看好美股至少涨到年底

随着美国总统选举尘埃落定,高盛预计,美股将继续走高,涨势能持续到至少年底。

2024-11-07 14:47:12高盛看好美股至少涨到年底高盛看好美股至少涨到年底 三大因素支撑

2024-11-07 14:34:00高盛看好美股至少涨到年底高盛改变长期看跌美元观点 预计美元走强

2024-11-19 11:09:03高盛改变长期看跌美元观点高盛交易员:是时候对冲美股动量,应对市场轮转风险

Guillaume Soria,一位高盛交易员,在周三的报告中表达了对近期美股资金流动变化的关注。他指出,这种资金轮转现象或许预示着市场环境的变迁,可能导致现有的投资动量面临调整

2024-07-19 06:08:50高盛交易员:是时候对冲美股动量高盛预测美股未来十年回报率低至3% 华尔街意见分歧

高盛上周表示,随着投资者转向包括债券在内的其他资产以寻求更好的回报,美股未来十年的表现可能难以保持过去十年的高水平

2024-10-29 08:46:03高盛预测美股未来十年回报率低至3%高盛:对冲基金开始买入美股,零售数据超预期提振市场

8月19日的信息显示,对冲基金于上周后期增加了对美国股市的投资,这一举动受到了超出预期的零售业数据及一系列积极的企业财报的推动。这些正面的财务报告有助于减轻市场对于经济增长放缓的忧虑情绪

2024-08-19 20:08:19高盛:对冲基金开始买入美股