10年国债期货价格再创新高,业内:未来供给释放

10年国债期货价格再创新高,业内:未来供给释放,“资产荒”有望缓解

4月23日,国债期货刷新历史高位。Choice金融终端数据显示,30年期国债期货主力合约收报108.350元/张,盘中触及最高点108.480元/张;10年期国债期货主力合约收报104.845元/张,盘中触及最高点104.900元/张。

银行间市场现券方面,4月3日收盘时,10年期国债活跃券“24付息国债04”到期收益率报2.2200%,较前一日下跌2.25BP。

近期,长债利率走势与资金面走势呈现背离态势。今年来,债市表现强劲,10年国债利率已下挫超过30bp,而DR007月度中枢大致稳定在1.8%~1.9%区间。市场有观点认为,这种背离现象值得关注。

有观点指出,今年政府债券供应显著减少,可能是导致长期国债收益率与长期经济增长预期出现阶段性背离的因素之一。

兴业证券固定收益研究中心分析认为,上周资金面保持平稳偏松态势,基本面对债市的负面影响有限,债市供应节奏可能慢于市场预期,短端收益率下降带动长端收益率下滑,从而推动期债整体上行。

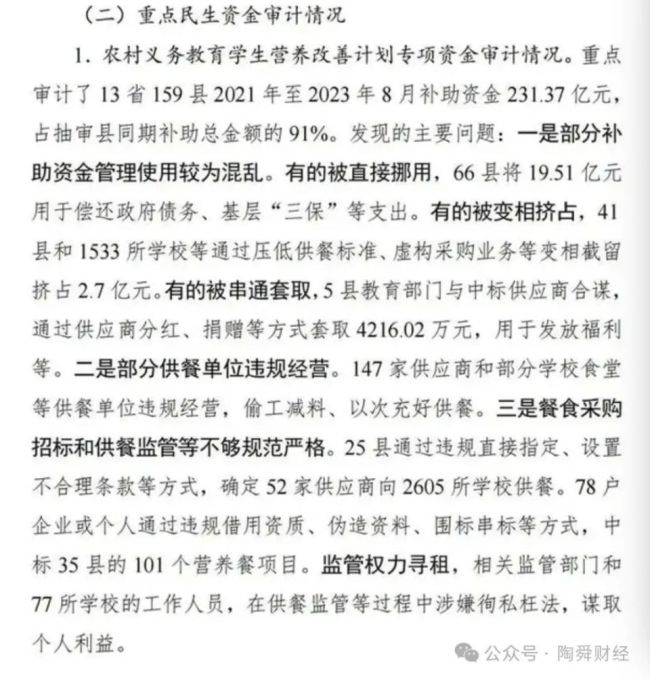

当前债市受到多方面利好因素支持:一是部分银行下调存款利率,银行间资金面持续平稳偏松;二是基本面指标表现不一,3月制造业PMI回升至50以上,一季度实际GDP同比增长5.3%,但3月出口、通胀、投资及消费数据略低于预期,M1同比增速亦低于2月,表明基本面修复状况尚待进一步确认;三是政府债发行进度慢于预期,尤其是地方债和特别国债的发行步伐并不迅速。

对于债市与资金面背离的原因,兴业研究宏观团队认为,债市情绪、降息预期、中美利差与汇率压力是关键因素。具体而言,10年国债利率波动中包含了较多市场情绪,情绪高涨时,其利率可能相对于DR007过度下行;在降息预期较强时,尤其是MLF、5年期LPR降息前期至降息期间,10年国债利率对降息尤为敏感;在汇率压力方面,人民币即期汇率高于中间价时,资金价格往往上升或企稳,而10年国债利率可能因其他因素影响而下行或上升幅度小于DR007。

当前中美利差维持高位,稳汇率压力较大,加之美联储降息预期减弱,上述因素短期内难以改变。债市情绪与降息预期将成为后续博弈焦点,而基本面改善及政府债供应增加可能是近期可能扰动债市和资金面的显性因素。如果经济持续修复削弱降息预期,或政府债供应冲击加大导致债市情绪降温,背离现象可能缓和;反之,背离将持续存在。

关于未来市场动态,东吴固收首席分析师李勇接受采访时指出,10年期国债期货等长债品种在经历一个多月的盘整后,近日出现上涨。上涨动力主要源于基本面与交易面的积极信号。10年国债期货价格再创新高,业内:未来供给释放,“资产荒”有望缓解。

从基本面边际变化看,一季度经济数据显示总量增长强劲但结构分化明显,GDP达到5.3%,超过全年目标,但房地产领域仍是拖累。这使得债券市场投资者认为基本面仍有利于债市,经济总量的坚挺降低了推出大规模财政刺激政策的可能性,从而减轻了对债市的利空影响。

从交易层面边际变化看,自3月以来,10年期和30年期国债活跃券的成交笔数甚至超过1月和2月利率下行期间,显示机构存在集中获利了结现象。经过一个月的调整,当前交易结构已不再过于拥挤。

此外,从长期逻辑来看,“资产荒”问题仍未得到有效解决。城投债和地产债供应缩减,加上手动补息行为受到严格监管,存款吸引力降低,促使更多保险资金流入无风险利率债市场,推低利率水平。同时,一季度业绩领先的公募基金多采取久期策略,公募资金也有望转向长债配置。

值得注意的是,央行有关部门负责人近日表示,今年计划发行的政府债券规模较大,未来发行节奏将加快。随着超长期特别国债的发行,“资产荒”状况有望得到缓解,长期国债收益率也将回升,总体将运行在与长期经济增长预期相符的合理区间。

另有固收业内人士表示,未来供应释放有助于缓解当前的供需错配压力。

相关新闻

国债被疯抢,资产荒升级…

3月10号,银行开始兜售今年的第一、第二期储蓄式国债(凭证式),一会儿就被抢光,于是财经媒体开始大肆报道:“半小时,售罄!”有银行网店人均出手20万,不少人排队也没有买到!说实话

2024-03-13 10:44:12国债被疯抢低于30年期!50年特别国债票面利率2.53%,10年、30年国债收益率跳降

2024-06-14 13:58:23低于30年期!50年特别国债票面利率2.53%业内:五六月份降准降息均有可能,国债发行获支持

2024-05-13 17:47:34业内:五六月份降准降息均有可能业内:美联储9月或更晚有望降息 市场预期调整加剧

2024-05-27 20:43:48业内:美联储9月或更晚有望降息媒体:美国欲没收俄资产供给乌克兰,G7会议讨论融资方案

七国集团(G7)的财政部长和央行行长们在5月24日至25日于意大利聚首,探讨为乌克兰提供中长期资金援助的途径。他们考虑利用的一个资金来源,是西方国家冻结的俄罗斯海外资产

2024-05-25 07:55:17媒体:美国欲没收俄资产供给乌克兰欧美讨论释放冻结的2800亿美元俄罗斯资产 用来援助乌克兰

美国财政部长耶伦周二于法兰克福的演讲中,提出了一项重要倡议,鼓励欧洲盟国与美国合作,探索途径解锁并利用大约2800亿美元的被冻结俄罗斯资产,以此为乌克兰提供稳固的经济援助

2024-05-21 08:48:53外媒:欧美讨论释放冻结的2800亿美元俄罗斯资产