黄金牛市结束了吗 宏观因素影响几何

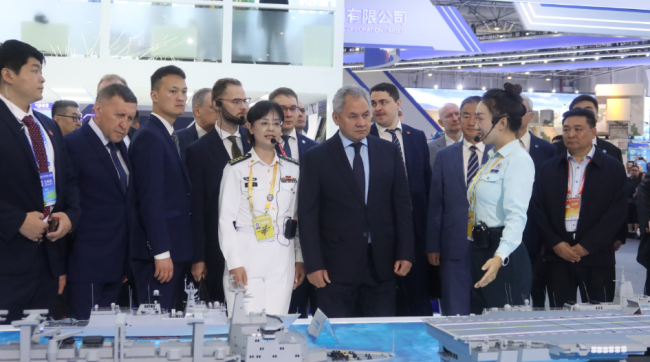

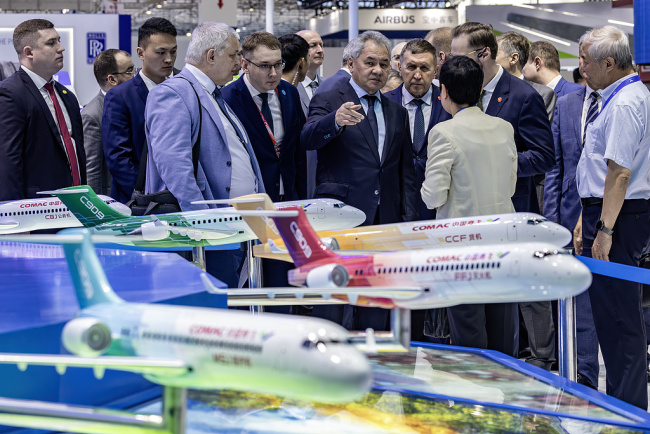

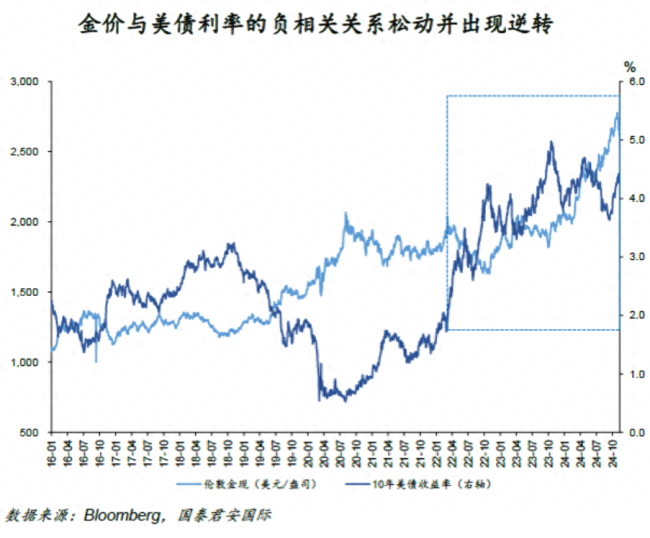

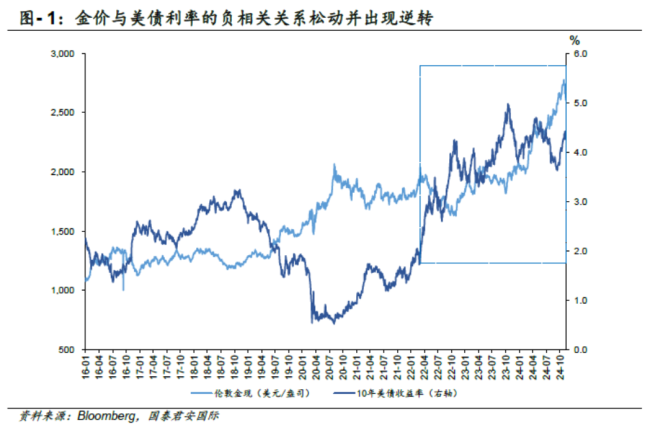

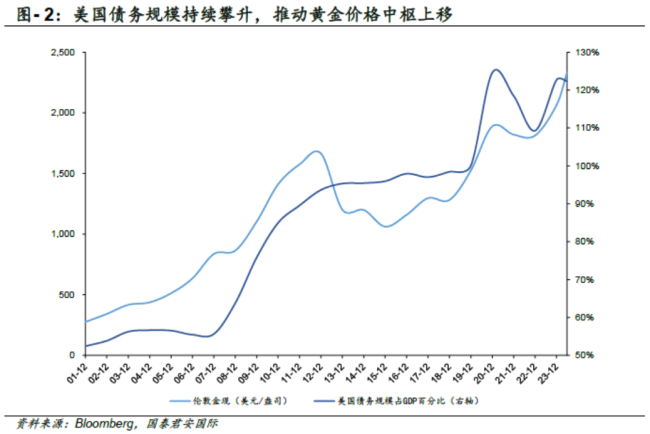

金价与利率的关系正在经历范式性转变,风险对冲需求和美元信用体系转型正重塑黄金定价机制。今年以来,黄金涨幅超过26%,领跑大类资产。自2022年美联储加息周期以来,金价与美债利率的传统负相关关系显著逆转,突破理论定价水平。这一现象反映了双重转变:通胀中枢抬升叠加地缘冲突加剧,推升黄金避险价值;逆全球化趋势与美国债务攀升推动国际货币体系多极化转型。全球央行在2022-2023年连续两年净买入黄金均超1,100吨,中国央行更是连续18个月增持,凸显黄金战略配置价值的重估。

关于“特朗普2.0”对后续黄金走势的影响,黄金的定价框架主要由通胀效应、财政信用和风险溢价三个维度构成。短期内,影响黄金走势的主要因素是全球资金的避险需求。俄乌冲突有望缓解,避险资金流向黄金的压力减少。同时,美国经济走强使得资金风险偏好上升,避险需求降低。但中长期来看,特朗普再次上台可能导致通胀因素和美元信用走弱,支撑黄金继续走强。短期内黄金价格会承压,但从长远看,“特朗普2.0”的宏观因素不会使黄金价格的利多因素消退,黄金具备确定性的中长期配置价值。

黄金的定价体系基于其独特的双重属性:货币与贵金属。作为货币属性,黄金供给相对刚性且不受主权信用扩张影响;作为贵金属属性,它在全球范围内被广泛接受为“硬通货”。这种双重属性使黄金在对抗通胀和信用风险方面表现出色,并赋予其天然的避险功能。因此,黄金的定价框架由通胀效应、财政信用和风险因素三个核心维度构成。具体来说,通胀效应体现在美元购买力下降时黄金相对升值;财政信用维度反映在金价与美国联邦赤字率的正相关性,持续的财政扩张可能引发“去美元化”,提升黄金配置价值;风险因素则源于地缘政治冲突和社会动荡等不确定性事件驱动的避险需求。

年初至今,黄金以超过26%的涨幅在大类资产中表现卓越。传统理论下,黄金价格主要受持有成本驱动,与十年期美债实际利率呈现显著负相关。然而,自2022年美联储开启加息周期以来,这一负相关关系出现显著逆转,当前金价已明显超出实际利率所隐含的理论水平。这实质上反映了后疫情时代宏观经济范式加速转型的结构性影响,传统的黄金定价模型可能需要重新校准。

近期,美债收益率和金价之间的负相关关系有所回归。美国大选结果出炉后,市场交易围绕“特朗普2.0”展开,这对美股和美元都是极大利好。美债10年期收益率居高不下,而黄金价格应声下跌。现货黄金价格自11月份以来从2,790.070美元/盎司的高点降至约2,600美元/盎司。当前黄金价格的下跌反映了黄金价格和美国国债收益率反向关系的一种回归。正常情况下,美国国债同样具备避险作用,与黄金存在竞争关系。此外,美国国债收益率上行通常意味着经济前景看好或市场避险情绪下降,这些都不利于黄金。2024年黄金表现强势的一个重要原因在于其在全球背景下避险属性的不断提升,背后的重要原因是俄乌冲突未停息。特朗普上台后,可能会缓解俄乌冲突,这是美债利率和金价反向关系回归的一个重要因素。

相关新闻

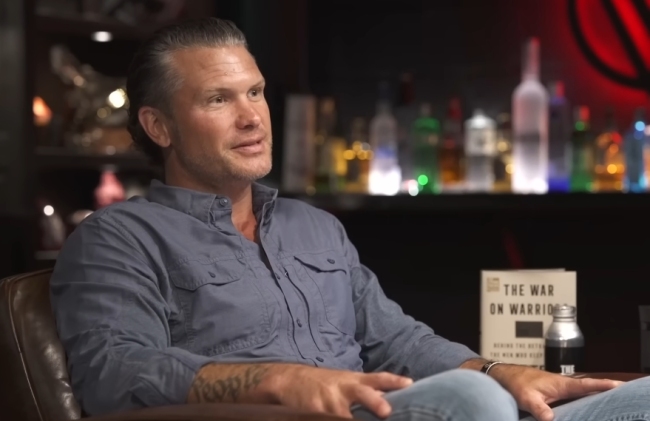

牛市结束了吗 投资智慧的探索

在时光的长河中,偶尔的交集往往会引出意想不到的故事。回想起20世纪90年代,我曾与老任在球场上并肩作战,那时我们或许并未预料到未来会在投资领域有所交集。生活的奇妙就在于它的不可预知性

2024-10-20 17:49:06牛市结束了吗黄金回报率67%超美股牛市,为什么说黄金的“闪耀之旅”尚未结束?

今年以来,金价“一路狂飙”、今年以来已累计上涨了约33%,超出标普500指数23%的涨幅。值得一提的是,金价上周创下每盎司2772美元的历史新高,在过去7周中有6周上涨。

2024-10-29 10:44:01黄金回报率67%超美股牛市牛市结束了吗?股民心态众生相:恐慌与坚守并存

股市近期的波动让许多投资者的心情随之起伏,账户上的数字由红转绿,甚至迈向更深的绿色,不禁让人感到阵阵寒意

2024-10-11 13:07:31牛市结束了吗黄金的牛市结束了?

“黄金是一个已经配置了就可以拿住,但没配置就不要加仓的品类。”

2024-11-14 10:52:33黄金的牛市结束了?黄金牛市,它们赚了近200亿

持续高位运行的金价,让黄金产业链公司面临不同的处境,上游矿业公司利润持续增长,而下游黄金饰品销售企业经营风险在增大。

2024-08-27 15:40:47黄金牛市国债期货牛市要结束了吗 多因素致回调,债牛尚存争议

8月12日,国债市场经历了显著波动,国债期货全线下跌,30年期、10年期、5年期及2年期主力合约分别下跌1.11%、0.59%、0.34%和0.14%。市场参与者对这一回调是否标志着债牛终结持不同看法

2024-08-13 18:43:56国债期货牛市要结束了吗