刷爆的“信用卡”——起底美国债务危机(5)

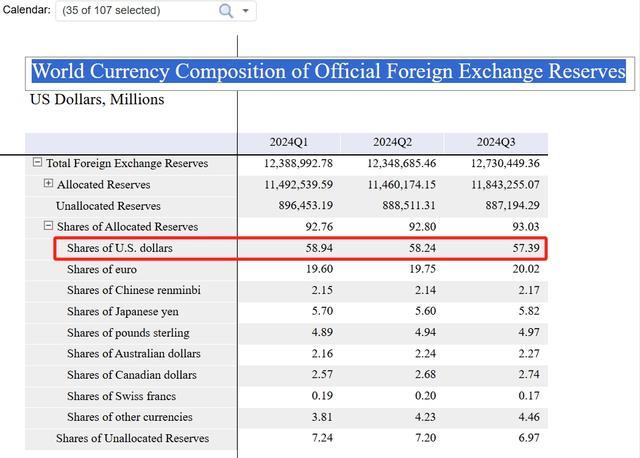

1960年,美国经济学家罗伯特·特里芬在其《黄金与美元危机——自由兑换的未来》一书中提出,美元作为国际货币的核心是保持币值稳定与坚挺,这要求美国必须保持长期贸易顺差;但国际贸易、投资、储备等活动要求美元具有高度流动性,这推动美元大量流出美国,使得美国陷入长期贸易逆差,进而危及美元稳定与坚挺,弱化美元信用。

如特里芬预测那样,美元与黄金最终脱钩,布雷顿森林体系走向崩溃。然而,由于美元霸权并未终结,美元流动性与美元信用这对矛盾非但没有解决,反而以美债危机等方式走向失控,成为威胁全球经济和金融安全的“灰犀牛”,为美国自身、世界经济和全球投资者敲响了警钟。

从增长曲线来看,美国国债规模达到某一时间段的峰值,往往与当时美国卷入战争或危机有关。因此,美债危机是美国治理失控的症候,也是美国经济走向的风向标。

美国商务部数据显示,受进口激增推动,2022年美国货物和服务贸易逆差额较上一年飙升12.2%至9481亿美元,创历史新高。为遏制通胀,美联储连续激进加息,给世界经济造成严重冲击。而“债务上限”危机,不仅会显著加大美国经济治理难度,还会给世界经济带来更大冲击。

分析人士认为,建立在巨额负债基础上的美国经济扩张模式,除导致联邦政府债务上限危机之外,还与美联储政策极端化、财政政策赤字化、产业空心化、家庭财务高杠杆化等众多次生危机息息相关。

鉴于前期美联储激进加息已显著增加新兴经济体债务负担,如果美国债务危机反复出现,难免导致全球金融市场动荡,乃至诱发新一轮全球金融危机,给世界经济带来更大麻烦。

从自行授信,到不断失信,再到不断增加授信,美国手上的这张“信用卡”越刷授信额度越大,越刷待付账单越长。据美国国会预算办公室预测,美国债务规模占其GDP的比例到2052年将高达185%。

尽管两党眼下就债务上限达成了协议,在尘埃落定前,本轮危机走向尚存在变数,短期仍是威胁世界经济安全的重大风险。长期看,华盛顿在化解美国巨债方面表现出的政治失能,正严重损耗美国信誉,必将加速美元霸权衰落。

推荐阅读

美国公交车司机与乘客交火双双受伤

新华网2023-05-29 16:31:02

中非数字经济合作成果丰硕

人民网-人民日报2023-05-29 07:11:02

欧盟批准瑞银收购瑞信

新华网2023-05-26 19:21:02

“山东舰穿航台海”被热炒,台军为啥没发照片?没拍到还是……

枢密院十号2023-05-29 10:53:53

辟谣中方让俄占部分乌领土 没有哪一个国家表示李辉特别代表做了《华尔街日报》报道中所做的表述

环球时报2023-05-29 16:57:45

埃尔多安再次当选土耳其总统 拜登普京祝贺埃尔多安

环球网2023-05-29 16:15:20

小学生为小橘子“动手术” 在医生的指导下孩子们“工作”有模有样

华龙网2023-05-29 17:37:24

大学生网购虫子塞进零食 在校大学生被刑拘

湖北网警巡查执法2023-05-29 17:46:04

北航学子谈乘C919感受 起飞和降落的时候跟宽体客机一样平稳

光明网2023-05-29 17:35:00

安全专家:美国向乌克兰提供F-16战机别有用心

央视网2023-05-29 11:20:29

俄向格雷厄姆发出通缉令 “俄罗斯人正死亡,美从未这么成功花钱”引发争议

环球网2023-05-29 17:41:05

国防部呼吁日方相向而行 继续拓展海空联络机制内容

国防部发布2023-05-29 17:08:38

俄媒分析:米格-29对决F-16,谁将是赢家?

参考消息2023-05-29 11:38:13

苏丹首都圈武装冲突降温 但很多民众对停火协议的前景依然感到担忧

央视网2023-05-29 14:18:13

男子试喝饮料后放回冰柜 结果被其他顾客买走店家发现不对后立即报了警

神州亿哥2023-05-29 17:55:33

iPhone 15 Pro Max曝光 核心配置基本清晰期待值真的是提前被拉满了

Z科技2023-05-29 17:36:02

继母殴打男童致死获死刑 成故意伤害罪、重婚罪、虐待罪,应予数罪并罚

九派新闻2023-05-29 17:38:46

掩耳盗铃式?一大妈大白天头套塑料袋偷大米 网友一整个蒙圈

坦荡寻花2023-05-29 17:41:10

女子称怀孕期间被家暴 除了离婚遭受家庭暴力后如何解决

网易新闻2023-05-29 17:40:46

乌军总司令发布宣传视频加剧“反攻猜测”

参考消息2023-05-29 11:31:03

大妈暴砸医院智能机器人 导致她这样行为的真正原因是什么?

说事的肉丸eg2023-05-29 17:32:13

至今未被感染的人正常吗 大量喝水对新冠有用吗 看看专家怎么说?

网易新闻2023-05-29 17:30:12

男子趁老婆试衣服“撩妹” 男子本想牵“妹子”的手结果把手牵折了

今日头条2023-05-29 17:48:04

航天员戴眼镜是否有影响 专家:发射与返回的时候不戴

环球时报2023-05-29 16:46:53

男童失踪13年尸骸被发现 2010年3月9岁男孩岑会成在贵州惠水县自家村寨失踪

肖飞说2023-05-29 17:52:37

首位戴眼镜的航天员出现 也是我国航天员队伍“新成员”——航天飞行工程师和载荷专家的“首秀”

央视网2023-05-29 16:45:31

昆明警方抓捕432人 查扣冻结涉案财物60余万元

中新网2023-05-29 17:42:13

台军称山东舰航母编队再穿台海,专家:过航已常态化,无须对号入座

环球时报2023-05-29 16:15:04

男孩进店买水恶意脚踢11个月女婴 家长拒道歉拒绝婴儿就医检查

海峡网2023-05-29 17:35:20

警惕!日本联合多国大搞演习,想练习什么? 中俄军舰加强侦察行动?

环球时报2023-05-29 10:41:44

这个土耳其人又赢了,西方现在很失望又很无奈

牛弹琴2023-05-29 10:57:47

俄向乌提停火要求 承认“新的领土现实” 俄语成关键因素

参考消息2023-05-29 10:39:02

日本陆自搞实弹演习被批 就像烟花表演一样

环球时报2023-05-29 16:26:18

武契奇雨中讲话呼吁团结 塞尔维亚军队进入最高战备状态

极目新闻2023-05-29 14:23:00

被背景屏砸伤小孩伤情公布 目前均在医院继续观察同时对孩子进行心理安抚

光明网2023-05-29 17:33:11