纵论天下|高通胀高债务美金融泡沫会破裂吗?

新华网北京5月12日电美国通胀持续高涨,近日美联储宣布加息50个基点,造成美股持续暴跌。不仅如此,美国还债务高筑,超过30万亿美元。巨大通胀压力与巨额债务并行,将对美国经济产生怎样的影响?会否引发新一轮美国金融风险?国务院发展研究中心世界发展研究所研究员丁一凡做客新华网,为您深入解读!

记者:现在美国的国债总额是30.4万亿美元,这是一个什么样的概念?美国财政会不会面临更加严峻的还债压力?如果美国财政收入的很大一部分要用来还债,会不会挤占其他公共开支?

丁一凡:美国国债的增长速度和增长幅度都已经进入了一种所谓发展中国家要快到债务危机时的那种感觉了。美国去年GDP是23万亿美元,现在美国国债是30万亿美元,也就是说这个比很重。人们说国债承受能力的时候,经常拿GDP和国债进行对比,国债和GDP之间的比重表示债务的可持续性多大。按这个算的话,大概美国国债占GDP比重已经超过了130%了,所以在这样的情况下,美国确实是比较危险了。因为很多国家,到了这个水平就会发生债务危机了。

这个事情2010年在希腊发生了,希腊主权债务危机就是因为债务和GDP的比重过大,人们怀疑它付不起债了,所以就开始投机债务。投机债务使得希腊的债务利息不断上升,这个事情最后压垮了整个希腊。这个债务危机迅速变成“多米诺骨牌”,影响到其他周边国家,引起意大利、西班牙、葡萄牙这些国家都跟着倒霉。

美国现在面临的是两难选择:一方面通货膨胀很高,对付通货膨胀使用的货币手段就是提高利息,利息高了,国债等投资产品的利息也都高了,一般百姓就会受到利益的驱使去买国债,这样储蓄增加、消费减少,市场通货膨胀压力就会下降;但是通货膨胀下降的同时,债务的利息支出就会增长,因为美联储一旦提高指导利率,那所有的利率都会跟着涨,包括国债的利率。国债的利息涨了以后,美国政府用于国债利息开支的部分也要跟着涨,在现在国债已经这么大的情况下,利息开支就会很大。

推荐阅读

纵论天下|美债长短期利率倒挂美国经济要衰退?

新华网2022-05-11 14:51:00

赢得菲总统选举小马科斯执政面临三重挑战

新华网2022-05-10 15:21:02

加大基础研究投入共克发展难题

人民网-人民日报2022-05-10 05:41:30

谷歌正式发布Android 13 新增隐私信息中心、多样设备适配等

驱动之家2022-05-12 12:02:37

外媒:美情报总监称俄乌冲突可能长期化扩大化

参考消息2022-05-12 10:03:03

重庆机场客机起火40余人轻伤 西藏航空启动应急预案

光明网2022-05-12 12:00:54

辽宁舰连续八日超百次起降战机 专家:已具备应对中高强度作战能力

北京日报2022-05-12 12:21:10

美媒称战事开始以来美首次向乌提供电子战设备

央视网2022-05-12 10:13:33

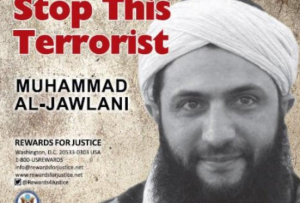

俄国防部公布新一批美在乌生物军事活动证据

央视网2022-05-12 09:41:03

迷局终结者---“萨尔马特”洲际弹道导弹

2022-05-12 10:01:15

日本立法禁售小龙虾 泛滥成灾这锅只能日本自己背

北京晚报2022-05-12 13:48:01

俄媒爆料:英国人授意泽连斯基发动蛇岛攻势

参考消息2022-05-12 13:29:58

朝鲜首现新冠确诊 将全国“封城” 前年1月已锁国

海峡都市报2022-05-12 12:57:57

“不参加集团对抗”是欧洲该有的政治决断

海外网2022-05-12 09:53:15

乌克兰考虑用俘虏换取亚速钢铁厂守军

观察者网2022-05-12 10:46:28

《汶川地震中的解放军》

2022-05-12 12:55:20

俄媒:俄称乌军计划炸毁第聂伯河大桥

参考消息2022-05-12 10:44:35

佩洛西称400亿对乌援助发出“抗俄”进行到底信号

参考消息2022-05-12 09:47:17

上海如何判断社会面清零?连续三日新增占比小于十万分之一

人民日报2022-05-12 12:33:33

长沙17层楼楼顶被曝建千余平厂房 生产成品都是易燃物,更有业主反映楼板开裂

海报新闻2022-05-12 12:12:32

俄方称边境州一村庄遭来自乌方炮击致1死6伤

观察者网2022-05-12 10:48:25

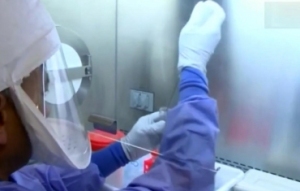

上海又一检测机构核酸准确性遭质疑 监管发声:发现问题绝不姑息!

国际金融报2022-05-12 12:59:01

动画还原血战亚速钢铁厂过程

澎湃2022-05-12 10:42:04

迪士尼CEO称没有中国市场也能成功,电影的成功不是依靠某个单一市场实现的

凤凰网娱乐2022-05-12 12:28:53

俄媒:多位俄罗斯州长辞职 民意支持减弱 或换工作

北京晚报2022-05-12 11:22:17

西藏航空回应飞机起火:调查中 机上共有113名旅客

北京晚报2022-05-12 10:46:58

“猪坚强”回家了 生物塑化标本在建川博物馆展出

华天网2022-05-12 11:31:57

乌难民“美国梦”破碎 美国不会“蠢到做赞助者”

参考消息2022-05-12 12:03:28

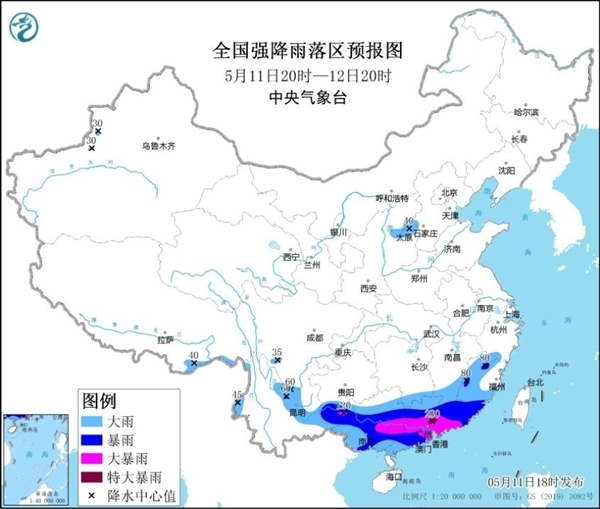

近十年来最早预警!广东多地特大暴雨:轿车淹入水中

快科技2022-05-12 10:49:48

美高官声称:解放军要确保武统台湾,不受美军干扰

观察者网2022-05-12 09:50:02

美持续军援乌克兰,俄对华盛顿不必抱有幻想

参考消息2022-05-12 10:03:49

中国好邻居发文感谢大家关心:新冠离我们很近,没有特效药都靠自身免疫

新京报2022-05-12 11:00:31

40城人口增量:北上广深仅增12.48万,其中北京增长负0.4万人

第一财经2022-05-12 11:10:01

日本防卫省:中国航母连续第八天起降舰载机

观察者网2022-05-12 09:57:38

美方重申不支持“台独”,一中政策仍发挥作用

台海网2022-05-12 11:18:13