“黑天鹅”背后暴露美国金融体系内深层危机(4)

《华尔街日报》记者罗布恩:鲍威尔不是随便说说而已,那一刻市场意识到“我的天啊,风向要变了”。

在2022年,美联储连续7次加息共425个基点,创下近20年来最快加息纪录。

而硅谷银行的“爆雷”恰恰与美联储的加息相伴而来。

糟糕的是,硅谷银行的窘境并不是个例。

据彭博社报道,截至2022年12月,美国整个银行系统的总“未实现损失”(Unrealized losses)接近6200亿美元。

“未实现损失”指的是在某个资产或证券的市场价值低于其购入价格的情况下,尚未出售或平仓的投资组合中的损失。如果硅谷银行破产的恐慌情绪得不到抑制,许多流动资金不够充足的中小银行都将面临倒闭,引发的连锁反应将令整个金融体系动荡不安。而这可能导致自2008年金融危机以来,信贷系统的再度破裂。

冰冻三尺非一日之寒。在诸多业内人士看来,从2008年金融危机爆发至今,美国的金融体系便一直存在巨大的隐患。

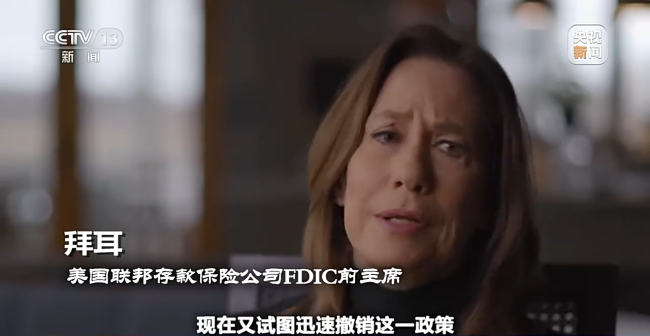

美国联邦存款保险公司FDIC前主席拜耳:眼下我们看到的是,金融系统内部的潜在脆弱性与货币政策有关。过去14年里,我们通过宽松货币政策来推动经济,现在又试图迅速撤销这一政策,这导致了我们现在面临的问题。

通常情况下,美联储的主要职责是通过调整短期利率促进就业、控制通胀,但在2008年,面对重大金融危机,时任美联储主席伯南克做出了半个世纪以来该机构从未做出的决定:将联邦基金利率降低至几近于零的同时推行“QE量化宽松政策”,也就是直接将资金注入金融系统。

2008年秋季,美联储做出了资本市场最大的政府干预行为。美联储宣布购买占整个美国金融市场约25%的、总价值约1.25万亿美元抵押贷款证券。

信贷市场恢复稳定,但此时银行家们却坐收渔利,将联邦政府的钱投资于自身,而不肯恢复对小企业放贷。

记者:你们当时在向银行注入资金超过一万亿美元的资金,银行用那些钱做了什么?

推荐阅读

俄称拦截美式火箭弹 乌称击落俄无人机

央视新闻2023-03-29 09:16:18

土耳其对325名涉嫌参与建造劣质建筑的人发逮捕令

央视新闻2023-03-29 09:15:00

美国银行接连倒闭 两党争论不休

央视新闻2023-03-29 09:12:17

孔蒂希望离开英超重返意甲,曝国米、尤文等多家豪门有意

足球北视角2023-03-30 06:12:47

“毒火车”之后“毒沉船”又来了!载有1400吨甲醇驳船在俄亥俄河下沉

观察者网2023-03-29 16:59:16

女子地铁照被人用AI一键脱衣成裸照 故意全网散播

新闻晨报2023-03-29 23:26:19

加纳总统:美国像对中非关系有执念 虽然美国嘴上不提竞争但行为上却直指中俄

观察者网2023-03-29 14:51:53

英国首相街头散步遭路人喊话“滚开,我们不欢迎你”

凤凰欧洲2023-03-30 04:38:54

“毒火车”脱轨后,美国一载有1400吨甲醇的货船沉入俄亥俄河

观察者网2023-03-30 04:44:15

美国务院证实高官上周来华,外交部回应美大司负责人与其进行了沟通

中国新闻网2023-03-30 04:58:21

澳洲男子捡4.6公斤黄色石块,评估后确认含有2.6公斤黄金

科普大世界2023-03-30 05:44:09

拜登宣布下半旗致哀 纳什维尔校园枪击案是“病态的”

齐鲁壹点2023-03-29 14:31:11

拜登期待与众议院议长麦卡锡讨论债务上限问题

财联社2023-03-29 17:23:09

郑爽张恒公司股权被冻结1360万,该公司由二人共同持股

企查查2023-03-29 22:44:34

拜登谈俄在白俄部署核武:危险的言论,令人担忧

看看新闻Knews2023-03-30 04:50:36

霍建华林心如被曝已办完离婚手续,还有媒体表示“失业”3年的霍建华精神状态异常

盖饭娱乐2023-03-29 22:27:16

白俄罗斯外交部称“为防范西方,将接纳俄战术核武” 但不会去操作

参考消息2023-03-29 16:50:15

德国出面反对!欧盟2035年内燃机禁令生变,拟允许使用合成燃料

IT之家2023-03-29 17:04:40

阵容太强!又是海军陆战队…… 多型装甲车齐上阵!

人民海军2023-03-29 15:09:10

美国众议院议长致函拜登 怂恿他将台湾纳入“印太经济框架”

环球网2023-03-29 17:34:02

中国呼吁查明北溪事件 追究肇事方责任,事关每个国家的利益和关切

央视网2023-03-29 17:03:47

以色列多个驻外使馆关闭 尚不知何时开馆

海外网2023-03-29 17:07:21

新一季《跑男》路透,现场粉丝喊话张大大杨颖比心

十一谈娱2023-03-30 06:00:10

难得一见!就在30日和31日傍晚 金星与天王星将“结伴游”感兴趣的公众抓紧准备拍摄

新华网2023-03-29 16:43:45

最高罚款8000多元人民币!英国政府重拳打击反社会行为,将对不法分子从严从重处置

环球网2023-03-29 17:09:13

白俄称将接纳俄战术核武

看看新闻Knews2023-03-30 05:54:51

男孩往女孩水杯放吸铁石,女孩家长暴怒,这不能开玩笑

湖北电视台综合频道2023-03-29 22:05:23

网红为1岁烫伤男童捐款 愿每个人都能够被温柔对待

五柳先生2023-03-29 22:50:47

美国“民主峰会”被批为搞阵营对抗 最该给美国开点药

环球时报2023-03-29 14:49:33

加拿大当地警方披露,失联中国女生遗体被找到

中国日报2023-03-30 06:16:51

台企联批蔡英文“过境”美蓄意挑事 本质上是“倚美谋独”的挑衅行径

人民视频2023-03-29 14:44:03

信号不断,战略轰炸机行动后,俄军又在日本海试射超音速反舰导弹

2023-03-29 16:45:26

无人机杀手——Serp-VS5

2023-03-29 17:13:40

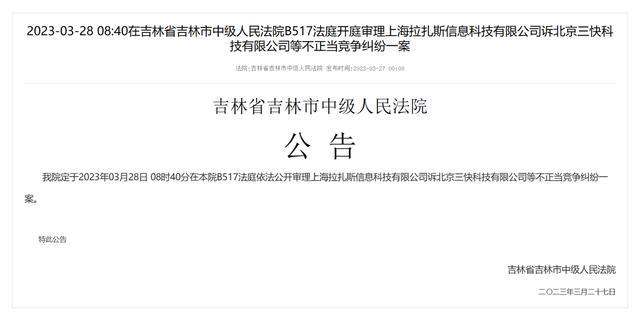

饿了么再起诉美团不正当竞争,两家作为最大外卖平台近年来一直在相互"撕杀"

IT之家2023-03-29 23:07:10

AI或致全球3亿人丢工作,大量白领或成为失业大军

财联社2023-03-29 23:16:57