激进加息继续 美消费者或为此付出代价

当地时间7月27日,美联储宣布加息75个基点,将联邦基金利率目标区间上调至2.25%至2.5%之间。这是美联储自6月创下1994年以来最大幅度单次加息后,连续第二个月加息75个基点,

也是美联储年内第四次加息。

7月25日,美国联邦储备委员会大楼外景。

虽然美联储表示加息是为了控制居高不下的通胀水平,但不少分析师担心,美联储激进加息将在经济的各个领域引发震荡,美国消费者将为此付出代价。

应对通胀的代价:经济放缓

美联储决策机构联邦公开市场委员会27日在结束为期两天的货币政策会议后发表声明称,通胀率居高不下,反映出供应链问题、食品和能源价格上涨,以及更广泛的价格压力。委员会将坚定致力于使通胀率恢复到2%的目标,并高度关注通胀风险,预计持续提高联邦基金利率目标区间将是适当的。

美联储主席鲍威尔在会后召开的新闻发布会上称,在9月下一次会议上再度大幅加息可能是适当的,但这将取决于从现在到那时的经济数据。而随着货币政策立场的进一步收紧,在美联储评估累积的政策调整对经济和通胀的影响时,将在某个时候放慢加息步伐。

7月27日,美联储主席鲍威尔在新闻发布会上讲话。

鲍威尔同时承认,美联储遏制通胀的做法可能会让美国经济,特别是劳动力市场付出代价。今年的经济增长将会放缓,可能会在一段时间内低于长期趋势。他还列举了消费支出、招聘和住房市场活动降温的一些迹象。

分析人士认为,美联储正以上世纪八十年代以来最激进的步伐加息。算上本次加息75个基点,其自3月以来的加息幅度已与2015年至2018年的加息幅度相当,联邦基金利率也已升至3年前的水平,反映出美联储此次抗击通胀的紧迫性。

7月27日,美国纽约证券交易所的电视屏幕。

目前市场普遍认为,美联储正不惜以经济增长放缓为代价遏制通胀。

一些批评人士指出,美国自身的财政和货币政策在一定程度上应为本轮通胀负责,美联储一开始由于误判形势而反应迟缓,如今为了遏制通胀被迫激进加息,又将不可避免地拖累经济增长,甚至加剧经济衰退的风险。

美国消费者信心低迷

尽管美联储持续激进加息,美国通胀形势仍未好转。美国劳工部此前公布的数据显示,今年6月美国消费者价格指数(CPI)环比上涨1.3%,同比增长9.1%,远超市场预期,同比涨幅为1981年11月以来最高。

由于美国民众对通货膨胀感到忧虑,美国消费者信心持续低迷。世界大型企业研究会7月26日发布的数据显示,7月美国消费者信心指数从6月修正后的98.4降至95.7,创下2021年2月以来最低水平。

7月27日,美国纽约,一名男子在超市购物。

由于个人消费支出占美国经济总量约70%,不少分析师担心,消费者信心低迷将会导致消费支出下滑,从而拖累美国经济增长,进一步加剧衰退风险。

与此同时,在美联储激进加息的背景下,持续上升的房贷利率也在加大购房成本,并对美国消费者信心造成冲击。美国全国地产经纪商协会5月的住房负担能力指数已经降至102.5,为2006年7月以来的最低水平,引发外界对于住房市场的担忧。

4月26日,美国芝加哥当地待售的房屋。

欧道明大学经济学教授鲍勃·麦克纳布

在接受总台记者采访时表示:“由于消费者财富通常集中在住房上,这意味着他们非常担心房价可能出现变化。换句话说,如果我们开始看到单一家庭住房价值下降,美国消费者将在未来几个月大幅缩减他们的支出。美联储基本处于两难境地,它需要控制通胀,增加货币成本以降低消费需求,但在这样做的时候,它将令经济增长放缓。”

推荐阅读

美国对俄罗斯的制裁还在继续,但“牌”快没了

环球资讯+2022-12-01 09:43:16

俄称被用于支持乌方的卫星或成打击目标

央视新闻客户端2022-12-01 08:13:10

日美成立共同情报分析组织,总共约30人

参考消息网2022-12-01 08:11:46

莱万向梅西道歉画面好温馨 梅西所在球队从未小组出局

2022-12-01 09:17:28

日媒:日美成立共同情报分析组织,总共约30人

环球网2022-12-01 07:24:37

郑州人的生活回来了!有堵车了,沿街小店部分开放

2022-12-01 09:01:05

家属称中学老师酒后殴打学生 是非公道报警最稳妥

2022-12-01 09:05:06

3名偷渡者悬坐货轮尾舵航行11天 被西班牙海警发现

光明网2022-12-01 09:13:54

英国去年在华新设企业数为欧洲第一 德国以536家位列第二

环球网2022-12-01 09:15:21

如果北约在1991年解散,世界爆发的战争和武装冲突会更少

环球网2022-12-01 07:35:33

世界杯16强就差亚洲球队:后劲不足,尚需努力

2022-12-01 09:14:41

两护士跪地为脑梗老人做心肺复苏 曝光后两个护士妹妹害羞

2022-12-01 09:25:33

前国脚:中国2030年之前别想进世界杯 人祸加天灾

2022-12-01 09:44:22

中国受访者高度认同中日关系重要性 认可经济因素在中日关系中的重要作用

新华网2022-12-01 09:45:39

日中防务热线预计明年春季将正式启动

环球网2022-12-01 07:31:51

空军上将许学强担任载人航天总指挥 中国载人航天首次实现6名航天员同时在轨飞行的“新突破”

政知圈微信公众号2022-12-01 09:42:39

中企退出英核电项目 外交部回应 希望英方为在英中国企业提供公平、公正、非歧视性的营商环境

环球时报2022-12-01 09:09:19

韩媒称中俄军机飞入韩防空识别区 但未侵犯韩国领空

环球网2022-12-01 09:11:00

泽连斯基称乌重建需超1万亿美元 基辅计划让西方国家参与这一进程

参考消息2022-12-01 09:34:14

梅德韦杰夫称欧盟是美国的第51个州 不存在什么欧盟

环球网2022-12-01 09:48:54

中俄两军组织实施联合空中战略巡航 首次在联合空中巡逻中在对方机场降落

环球时报2022-12-01 09:06:20

俄媒:泽连斯基称乌克兰重建需超1万亿美元

参考消息2022-12-01 07:26:37

多部门介入街道工作人员入户打人!网友:我赌不了了之

2022-12-01 09:23:30

成都居民出入小区不需持核酸证明 只需出示健康码

新京报2022-12-01 09:22:45

超半数美军机未达战备目标,维护上已花费数百亿美元

光明网2022-12-01 07:28:55

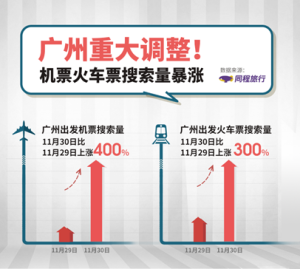

广州:多区解除临时管控 出发机票搜索量暴增4倍

2022-12-01 09:23:37

深圳一公园1只百余斤野猪被困:已救出,伤的不重

2022-12-01 09:08:56

还有1个月就2023了!12月祝眉目舒展顺问冬安

2022-12-01 09:09:57

1岁萌娃坐透明电梯被吓到腿软,网友:恐高不分年龄

2022-12-01 09:02:26

欧盟称已冻结俄央行3000亿欧元储备

央视网2022-12-01 09:07:38

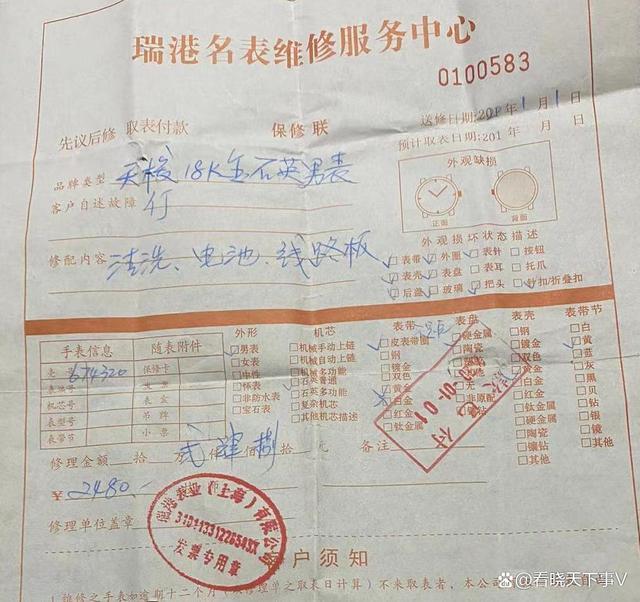

一块金表两店修价格竟相差3倍 315曝光后依旧猖獗

2022-12-01 09:23:50

美媒揭开西方“监守自盗”假面

新华网2022-12-01 07:30:16

世界杯至今失点球员:莱万、梅西等 “世一锋”失意

2022-12-01 09:30:02

中概股、离岸人民币又“沸腾”了 纳指“三连跌”

金融界2022-12-01 09:07:29

美国前总统克林顿新冠阳性 目前症状轻微

央视网2022-12-01 09:24:40