华为发债募资40亿,管理层出现调整(2)

不缺钱的华为,为何还要发债融资?两年多前,华为总裁任正非曾对这个问题做出回应,称自己是“新闻出来后才知道”。在与相关员工沟通后,员工给他的解释大体有三方面,一是不能等到困难的时候再发债,二是目前融资利率比较低,三是西方银行的融资管道不是很通畅,所以华为转向了国内。

但两年多过去,随着美国一再升级制裁,华为营收占比过半的消费者业务受到严重影响,手机出货量持续下滑,持续投入的汽车业务也尚处于“雷声大雨点小”的状态,华为并非没有财务压力。

财报披露,2020年华为经营活动产生的现金流量净额为318.5亿元,同比减64.12%%;截止2020年末,华为账上货币资金为1973亿元,同比下降21.40%。

进入2021年,由于库存芯片持续消耗,华为消费者业务的处境愈发艰难。华为轮值董事长郭平最近披露的财务信息显示,该公司预计2021年营收6340亿元,同比下降28.9%,第四季度营收下滑19%,至1782亿元人民币。

而在之前的3年,华为营收一直保持增长。财务信息显示,2018-2020年,华为合并口径实现营业收入7151.92亿元、8496.46亿元和8828.77亿元,同比分别增长19.50%、18.80%和3.91%,2018-2020年年均复合增长率达11.11%。

华为透露,随着该公司各项业务规模不断扩大,营业成本及研发支出也相应增长。2018-2020年,华为合并口径经营活动现金支出分别为7782亿元、9393亿元和10198亿元,研发支出分别为1015亿元、1315亿元和1420亿元。

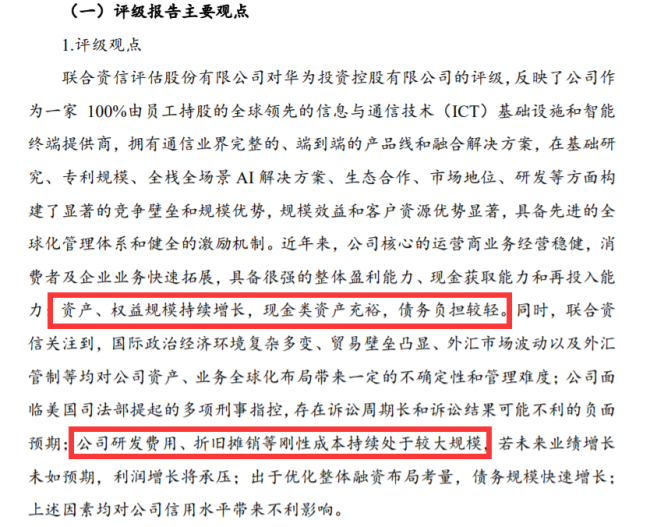

给华为较高评级的联合资信也提到,国际政治经济环境复杂多变、贸易壁垒凸显、外汇市场波动以及外汇管制等均对华为资产、业务全球化布局带来一定的不确定性和管理难度;华为面临美国司法部提起的多项刑事指控,存在诉讼周期长和诉讼结果可能不利的负面预期;华为研发费用、折旧摊销等刚性成本持续处于较大规模,若未来业绩增长未如预期,利润增长将承压;出于优化整体融资布局考量,债务规模快速增长;上述因素均对华为信用水平带来不利影响。

任正非持股比例降至0.75%

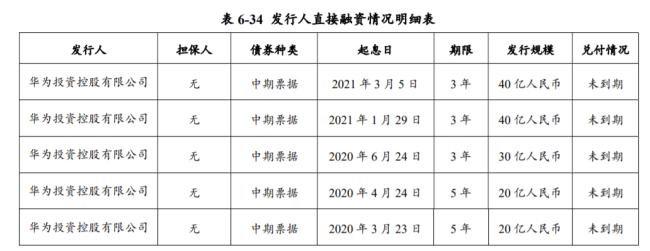

从过去几年的数据来看,华为发债融资并不罕见,从2019年以来几乎每年都会发债。

华为披露的融资明细显示,该公司2012年5月起开始在海外以子公司名义融资,由华为提供担保。自2019年10月起,华为开始转向国内市场融资,本次是华为全球第16次、国内市场第10次发债融资(含一次176天30亿元人民币超短期融资)。若本次发行成功,华为10次共计在国内募集380亿元人民币资金。

推荐阅读

天津滨海新区大中小学幼停课

滨海发布2022-01-09 13:52:20

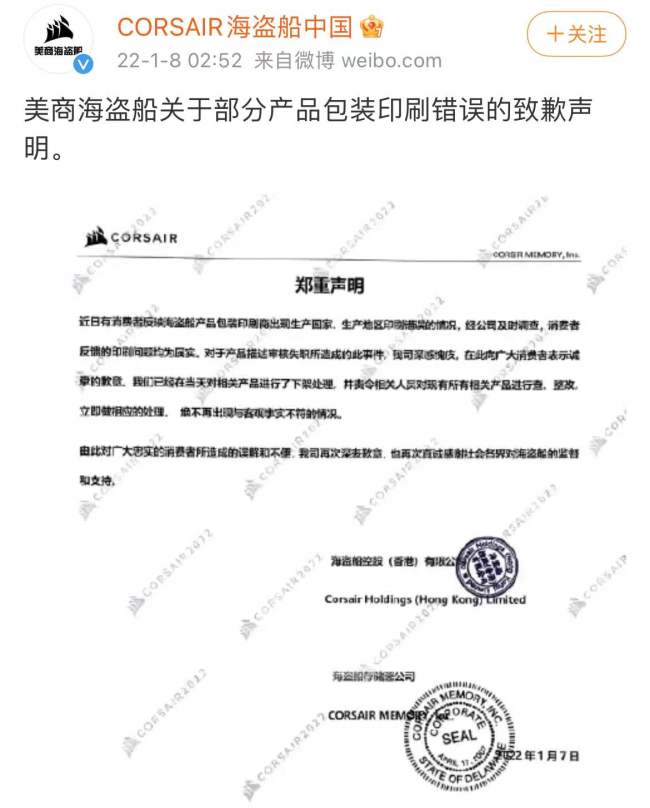

将台湾印为“生产国” 美商致歉并下架涉事产品

观察者网2022-01-09 13:31:28

孙春兰在陕西调研

新京报2022-01-09 13:27:43

日本掉过的坑,中国经济会绕过去

环球网2022-01-09 09:16:43

湖北一地为防疫不招河南人?官方回应:未发过这样的文件

映像网2022-01-09 13:54:58

盗采金矿致6死案12名公职人员被处分 遇难6人均系一氧化碳中毒致窒息死亡

福建日报2022-01-09 08:50:10

《亮剑》丁伟论文沙盘推演呈现比李云龙鸡汤好一截

2022-01-09 09:56:58

国家卫健委回应西安孕妇流产等事件:不得推诿拒诊

海外网2022-01-09 10:37:39

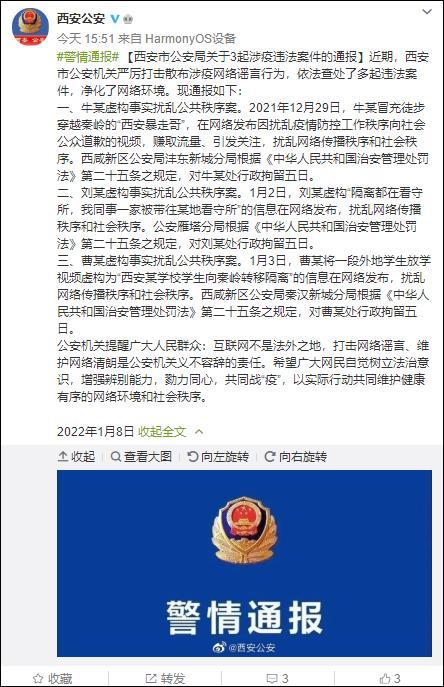

西安某校学生向秦岭转移隔离系谣言 造谣者被处行政拘留五日

环球时报2022-01-09 11:14:38

台湾爆料F-16V与歼-16交手,是炒作还是真有其事?

2022-01-09 09:44:53

超燃!“战神”轰-6K新年度首飞

央视网2022-01-09 08:52:46

印度部署S-400 分析巴铁的反辐射战术

2022-01-09 09:37:40

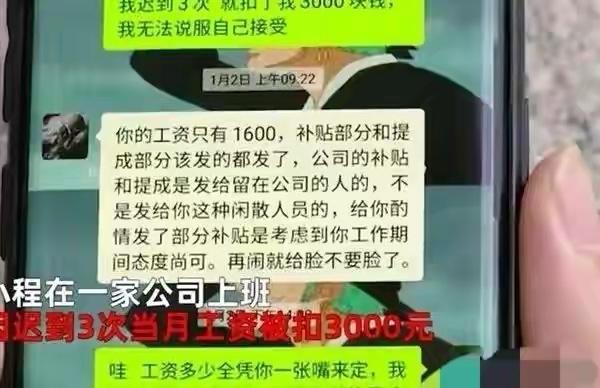

迟到一次扣1000当事人发声:性格比较急躁但不是坏人

百家号2022-01-09 11:12:25

多亏了西方,前苏联地区向心趋势明显加强

参考消息2022-01-09 08:49:37

女模发现陌生女相册有自己睡房照 对方系丈夫情人

2017-11-30 14:32:06

“金头盔”驾驶歼-20,战力破表!

央视网2022-01-09 08:57:05

北约东扩至乌克兰 对印太地区的影响

2022-01-09 09:33:43

印度要选“阵风”作为新航母舰载机?

2022-01-09 10:32:57

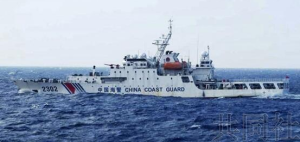

我海警船在钓鱼岛靠近日本渔船,数量是前年的2倍

环球网2022-01-09 09:01:48

天眼或已探索到外星文明 识别尚待时日

新浪财经2022-01-09 11:25:30

中国自由式滑雪“天才少女”谷爱凌包揽本赛季所有分站赛冠军

光明网2022-01-09 08:52:19

北京冬奥外国记者又背08奥运媒体包 记者:因为它的质量非常好

观察者网2022-01-09 10:40:05

女团中国成员没下跪遭韩国网民辱骂:滚回中国

观察者网2022-01-09 10:11:36

保护还是伤害?枪支,美国儿童的“致命玩具”

央视网2022-01-09 09:22:12

外媒:集安组织被视为“迷你版北约”

参考消息2022-01-09 09:57:07

模拟空袭!野战飞行保障演练“打响”

中国军网2022-01-09 09:49:37

哈萨克斯坦断网致比特币暴跌 哈萨克斯坦为全球第二大比特币开采中心

环球网2022-01-09 09:21:47

中国人民大学给予13名学生退学处理 网友:大学就要宽进严出

北京日报2022-01-09 11:21:13

宁等一列车,不抢一扇门!刚领完证男子把妻子落在地铁站台

枣庄网警巡查执法2022-01-09 09:00:05

男子为省钱用轿车拉猪被吐一后座 这车还能要吗?

封面新闻2022-01-09 08:00:53

哈萨克斯坦超4400人参与暴乱被捕 其中包括外国人

光明网2022-01-09 09:38:45

疫情急剧蔓延 日本民众反感美军扩散病毒

参考消息2022-01-09 09:47:21

成都警方通报男子被泼火锅油:因就餐时产生口角引发斗殴

光明网2022-01-09 09:04:03

美经济与疫情走势深度捆绑

2022-01-09 09:07:11

美国官员:美寻求与中国在印太地区共存

参考消息2022-01-09 08:44:43